最近、経営する会社の業績が悪化し、かなりの銀行借入があるので最悪の場合になったら、個人資産はどうなるのだろうか?という話をしてくる社長さんが多い。

じっさい社長といわれる方々では、会社経営をするかたわら、社長個人で賃貸不動産をいくつももち、不動産経営をしている比率はかなり高いと思う。

会社経営では多額の銀行借入をしているケースが多いが、社長個人の資産は会社経営とは別物と考えている社長もいる。しかし、銀行借入の保証人に社長がなっている以上、「もしも・・・の時」には会社の資産を売却、それでもたりなければ社長個人の資産も売却して返済しなければならない。仮に不動産などの個人資産が会社の借入の担保になっていなくても資産価値の余力があれば差押をかけられたりする。

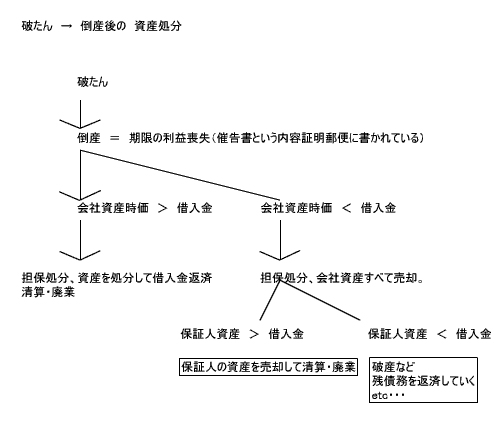

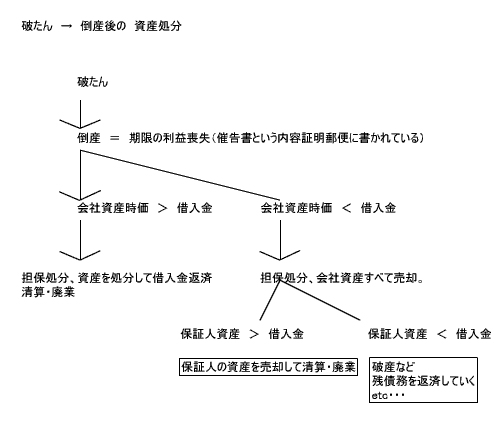

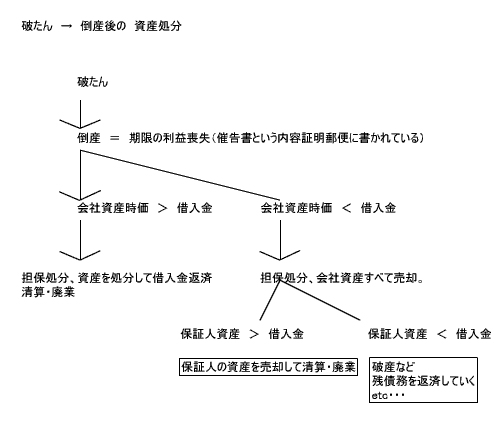

破綻・倒産後の資産はどうなるか?は経営者にとって切実な問題だ。

↓図は 破たん・倒産後の資産処分の流れを書いたものだが、

この図を頭に入れて資産の持ち方を考えるか否かでおのずと、その後の人生は変わってくる。

「もしも・・・の時」はいつどんなことでやってくるかわからない。今回の大震災で取引先が倒産し連鎖倒産の可能性がでてきたとか、部品の供給ができなくなり生産ができなくなったとか、販売先が倒産し多額の売掛金が回収できなくなったとか・・・。

だから、ずるいやりかたかもしれないが会社が破綻しても生き残れる余力を残したいなら資産の持ち方を最初から考えて行動したほうがいい。