これは別の言い方をすれば、

「B/S(貸借対照表)のどこが変化すると、融資が返せなくなるか?」 を決算書からあぶりだせるということを意味する。

純資産が2千万円の企業が、3億円の賃貸不動産を買ったとしよう。この不動産の表面利回りが10%だとすれば、毎年3千万円の収入が稼げるはずだ。ところが、純資産2千万円ということはどんなに少なく考えても2億8千万円を融資で対応することになる。これは二つのリスクを同時にかかえることを意味する。

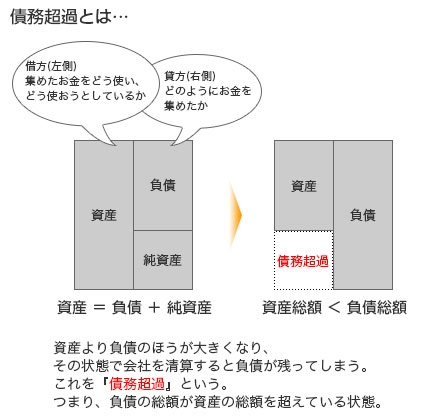

そのひとつが、債務超過になるリスクだ。これは、不動産価格が大幅に下がった場合、資産をすべて売っても返済できないバランスになるということを意味する。しかも不動産価格の低下は誰にも予測できないときている。

これを債務超過というが、債務超過でもこれだけの利回りがあり利益を出しているのだから問題ないではないかということも言えるが、残念ながら融資をしてくれた金融機関はその債務超過を財務諸表と実勢価格で毎年確認しており、少なくともその企業に対しては良いイメージをもたなくなる。当然、新規融資も出にくくなる。

利回りの低下は建築物の年数経過による老朽化で空き室が増えるとか、近くにもっと良い賃貸マンションが建ち、かつ価格的にも安いため、退去した後に空き室になるケースが増えるとかだ。

これら、利回りの低下は、債務者の経営責任ともいえるのだが、二つのリスクは借入金が多いことによって発生していることがわかると思う。現実に前記と同様のケースで破たんした企業を再生させたこともあるが、いくら利回りがいいからといって、身の丈の何倍もの資産を持つべきではないのだ。

これら二つのリスクは相互にからみあって企業体力を弱らせ、「融資の返済ができない」状況を生み出しやすくする。

ある程度教育を受けた経営者の場合、ほとんどの破たんは資産によって引き起こされる。資産が純資産に比べて肥大化した場合、資産の劣化について考えていなければ、突然倒産ということもありえるのだ。