2.早期の返戻率が高い

保険商品の認可を出すのは、金融庁です。金融庁は、金融業務の商品として評価し、認可します。だから、税務の側面でどのような問題が起こるかなど、あとまわしですし、専門ではないのです。保険商品の認可が金融庁である以上、どこまでいっても、国税庁は、後追いになるのです。

で、税務の取り扱いが変われば、またさらに、保険会社は抜け穴を見つけ、新手の節税商品を考えます。経営者のニーズがある以上、行く手を何度阻止されても、新商品は登場するのです。

それだけ、経営者は生命保険に活用価値を感じているのです。

生命保険の活用価値は、主に3点です。

決算直前でも、損金計上可能な手段として、活用できます。これが最も多く見られる、活用価値ですね。

“保険に入って税引前利益を減らしたい!”

この動機で、加入保険がやみくもに増えている、というケースもあるくらいです。

とはいえ、いずれ解約して返戻金を受け取れば、改めて利益は計上されます。が、それまでには時間があります。時間をかけて、利益を相殺する対策を講じることが、できるのです。

このことはあまり意識されていませんが、銀行対策では効果が得られます。

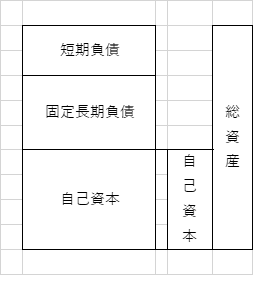

生命保険に加入するということは、半分損金なら半分を、全額損金なら全額を、自社の現預金を保険会社に預かってもらうわけです。それがいわゆる、簿外資産、になるのです。その分、自社の資産は減ります。総資産を減らすことができるのです。総資産が減れば、自己資本比率がアップし、総資産経常利益率(=ROA)もアップします。

銀行格付けに使われる指標が、少しでもよくなります。銀行格付けでは、簿外資産や含み損・含み益などを、考慮しません。決算書の数字がすべて、なのです。

ここにも、大きな活用価値があります。極端な話し、被保険者が亡くなったからといって、保険金が自動的に支払われるわけではありません。

こちらからの申し出なり、手続きが必要なのです。

つまり、手続き次第によって、受取を先延ばしするなど、コントロールできるのです。

“今年受け取ったら大きな利益になるから、来年にしよう。”

などという会話を聞くことがあります。さらに、保険金の受け取り方にさえ、いくつかの方法があります。

簿外資産を、利益計上する時期や額を、意図的に決めれるのです。これは大きな活用価値です。

加えて、生命保険会社の担当者が、税務に明るいかどうか、ということも、大きなポイントとなります。保険会社の多くの営業マンは、売ることしか頭にありません。入り口だけでなく、出口のことも考えて、(1)~(3)のことについて考慮し、ニーズに見合った提案をしてくれるかどうか、ということです。

生命保険を売り込んでいるわけではありません。関わる機会がある以上、その活用価値や、仕組みを、知っておいた方が良い、ということなのです。