豆腐の一世帯当たりの年間購入量は1992年の80丁が2000年代半ばには一旦75丁を割り込む時期もあったが、現在は再び80丁ほどになっている。ただし、単価が1992年の100円から直近では70円まで低下しており、市場は1992年の8,000億円が、現在は6,000億円を割り込んでいる。油揚げなども含む豆腐関連製品の市場規模は、1992年の1兆2400億円が現在では8,700億円ほどとなっている。

事業所数は1998年の16,345が直近では8,017とほぼ半減している。零細企業が多いが、従業員4人以上の事業所数は同期間に2,983が1,231と全体以上に減少率は大きくなっている。つまり、細々とやることはある程度可能であるが、わずかでも従業員を雇うようになると、より厳しくなることがわかる。

広島県に本社を構えるやまみ(上場コード2820)は、豆腐を主体とし、油揚げ、厚揚げなど豆腐関連製品を製造する食品メーカーである。2016年6月に東証JASDAQスタンダードへの上場を果たした。国内に8,000社あると言われる豆腐屋は、その大半が地域で展開する零細企業であり、売上高100億円を超える企業は片手もない。その中にあって同社は高速自動化ラインを整備した工場を武器に、圧倒的なコスト競争力で売上高を急速に伸ばしている。

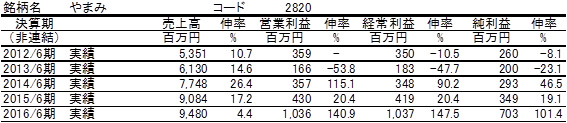

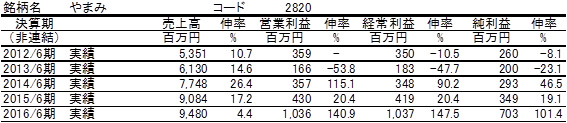

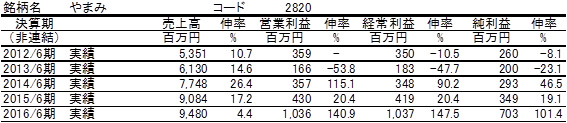

現在は100億円の売上高の内中国・四国が70億円を占めるが、九州、関西から中部まで展開し始めている。当面は関西でのシェアアップを図り、将来的には関東への進出もターゲットとしている。2016年6月期の業績は売上高94.8億円に対して、営業利益10.36億円と、儲からないと言われる豆腐市場にあって、営業利益率10.9%と食品企業全般と比較してもかなりの高収益率を達成している。

豆腐関連の上場企業には篠崎屋、オーケー食品工業、旭松食品がある。もっともビジネスの内容は各社ともかなり異なっている。篠崎屋は豆腐及び豆腐関連製品の製造小売業であり、現時点では最も厳しく営業利益は赤字である。オーケー食品工業は業務用のおいなりさんにするための味付きの油揚げを主体とするメーカーである。旭松食品は凍豆腐(高野豆腐)を主要事業とするメーカーである。それに対して、やまみは豆腐そのものを主体とし、厚揚げ豆腐や焼き豆腐などを製造する豆腐関連メーカーである。

直近の通期実績でみると、篠崎屋は赤字、他の3社の売上高営業利益率はオーケーが3.8%、旭松が2.1%に対してやまみは10.9%と圧倒的な収益力を誇る。たまたま、直近期は燃料のガス代が大きく下がって各社の業績は回復もしくは大幅な伸びとなっているが、オーケーにしても旭松にしても、過去にはしばしば赤字に陥ることもあった。

やまみの最大の強みは、高速の自動化機械を導入することで、一人当たりの生産量を増やして、コストを大幅に下げることである。零細企業が多い豆腐市場にあっては、もともと自動化機械自体が存在していなかったが、それを機械メーカーと一から開発して、高速の製造装置の開発にこぎつけた。昨年導入した最新の木綿ラインでは、1時間に12,000丁の豆腐ができるが、他の大手企業では1時間に3,000丁程度ではないかと、会社側では考えている。これによって、コストに占める人件費の割合は極めて低いものとなり、圧倒的なコスト競争力を備えることになる。

有賀の眼

中小乱立で儲からない市場は、むしろ大チャンスかもしれない。なぜなら、既に参入している企業が、未だに儲かるビジネスモデルを確立し得ていないからである。ただし、他社と全く異なった戦略をとるためには相当の覚悟が必要である。

やまみの場合も、高速機械を導入するということは、大量生産するということであり、販売先が確保できなければ、高価な機械は宝の持ち腐れとなってしまう。

一般的に我が国の食品市場において、実はコスト競争力があるゆえに、その業界でシェアを高め、高収益企業となった企業は少ない。なぜならば、消費者が食品を購入する場合、ブランドで買うケースが多いためである。

その中にあって、ここ数年、ハム・ソーセージ市場においてプリマハムの躍進が著しいが、これはまさにコスト競争力による躍進である。ハム、ソーセージ市場にはお化けブランドに日本ハムのシャウエッセンがあるが、それ以外には巨大ブランドはほぼない。多くの消費者はハム・ソーセージを買う場合にそれほどブランドにはこだわらない。それゆえ、プリマハムはシェアを急速に上昇させ、収益も大きく増えている。

その意味では豆腐もハム・ソーセージと同様にブランドが少ない市場である。確かに、数年前に話題になった男前豆腐やザク豆腐などもあるが、これらは通常の豆腐の数倍の価格の市場であり、個数ベースのシェアは小さなものにとどまっている。よって、やまみの低コスト戦略は豆腐市場の競争状況を大きく変える可能性を秘めていると言えよう。