上場企業によるMBO(Management Buyout:経営陣による買収)が増加している。

2019年以前は年間 5社前後であったものが、2020年は11社、2021年は9月末時点で14社がMBOによる非上場化を公表している。

経営改革の一環としてMBOによる非上場化を選択する企業が増えており、その実情を見ていきたい。

下表は2021年にMBOによる非公開化を公表した企業リストである。

実施企業を見ると業種は様々。株式買付代金の大きさも数億円レベルから数百億円まで幅広く、買付株価のプレミアム付加率も幅広い事が分かる。

では、MBOにより非上場化する目的や背景はどのようなものであるのか?

環境変化への対応

先ず第一には、コロナ禍の影響もあり市場縮小など経営環境の厳しさが増す中で、非上場化により大胆な経営改革、構造改革を進め易くする狙いがある。

MBOを表明している企業の殆どはオーナー系企業であるが、上場していると株価への影響や風評にも考慮しなければならず、経営の自由度は制限される。短期的な業績や株主の思惑に左右されることなく会社を抜本的に経営改革し意思決定を迅速化するためとして、MBOを選択している。

5月に公表した AOI TYO Holdingsは、主軸のテレビCM制作市場がコロナ禍において大幅に縮小し、業績も急激に落ち込む中でカーライルと連携してMBOに踏み切ったが、実施の背景について下記の通り表明している。

「短期的な業績の悪化や株価の下落のリスクを対象者※の既存株主に負担させることなく抜本的かつ機動的な経営戦略を断行して中長期的な視点から対象者の企業価値を向上させるためには、対象者株式を非公開化し、短期的な株式市場からの評価にとらわれず、迅速かつ抜本的な事業変革を行うことが必要であるとの考えに至りました。」(※対象者= AOI TYO Holdings)

上場維持コストの負担増加

更に、上場維持コストの負担が増加している事も非上場化を進める大きな要因だ。

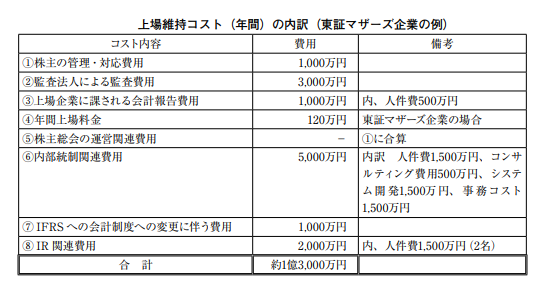

下表は、産業能率大学 倉田洋教授による上場維持コストの試算であるが、株主の管理・対応費用、監査法人費用、会計報告費用、IR関連費用などに千万単位で掛かるが、中でも内部統制関連費用が大きい。内部監査室の設置やIT統制に必要なシステム構築などにコストが嵩む。マザーズ上場クラスで5千万円と算定しているが、東証1部上場クラスでの内部統制対応コストは平均1億6千万円以上との報告もある。

もちろん、非上場化すれば内部統制や監査が不要となるわけではないが、定められた基準を満たすために費やすコストに対して、得られる便益が必ずしも経営に効果をもたらさない、むしろ、現場のスピード感や組織運営の柔軟性を失うといった副作用が重荷となっている企業も多い。

※ 出典:上場企業と非上場化/倉田洋

東証市場区分見直しの影響

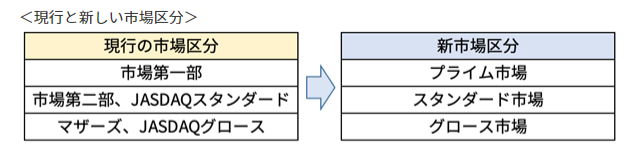

来年4月4日に予定されている東京証券取引所の市場区分変更も、非上場化の背中を押している。

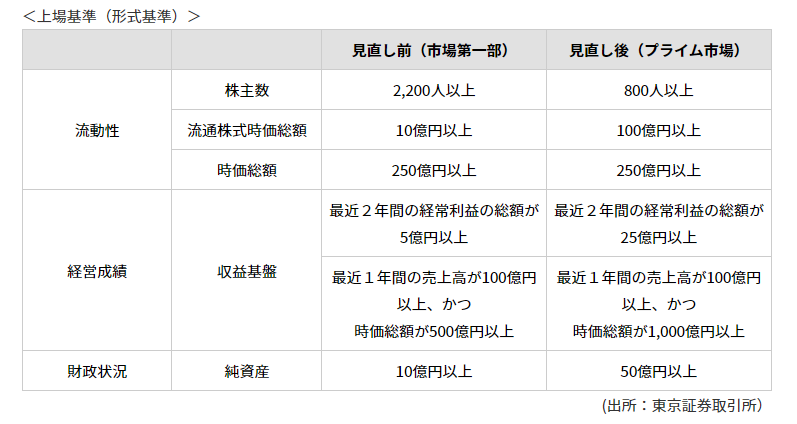

現在の市場第一部はプライム市場に変更となるが、上場維持基準は従来よりも厳しくなる。

現在、東京証券取引所上場企業およそ3,800社のうち市場第一部は約6割を占めているが、プライム市場の基準には届かない企業も多い。

時価総額基準の上昇ほか、流通株式数を一定以上確保し流動性を高める事や、より高いコーポレートガバナンス水準を求める事などプライム市場で上場を維持するハードルはかなり高まる。

最上位市場上場というブランドを失う事や管理コストの上昇、流動性を高める事による買収リスク上昇懸念などからも、この際、非上場化してしまうという判断が増えている。

MBOファイナンスが容易になった

もう一つ、資金調達が容易になっている事も見逃せない。

MBOでは、株式の受け皿であるSPCが買取資金を調達する必要あるが、国内外のファンドやメガバンクはじめ金融機関は積極姿勢で応じている。

金融緩和によるカネ余り環境の中で、金融機関サイドからMBOを提案されるケースも多い。

日本は上場企業が多すぎる?

日本の上場企業は、この30年間で倍増している。

東京証券取引所への上場企業数で見ると1990年末1,752社に対して、2020年末時点で3,756社と2.14倍となっている。

これに対して米国では、1996年8,090社から2017年4,336社と半減した。

新規上場企業数の減少もあるが、それ以上に上場廃止企業が多かったためである。

Wall Street Journalは、「Fewer Listed Companies: Is That Good or Bad for Stock Markets?」という記事の中で、次の3つを上場企業減少の理由として挙げている。

・ ベンチャーキャピタルからの資金調達の易化

・ 2002年のSOX法を始めとする規制強化

・ 株主訴訟の増加、アクティビストの台頭

非上場でも資金調達が容易になる一方、規制強化による上場コスト増加、アクティビストなど株主リスクの増大などを理由として、多くの企業が上場を廃止したという。

米国の上場環境の変化は、日本の変化を先取りしているとも言え、これを基準とすれば、日本の上場企業数は多すぎる。

上場効果を得られているか?

株式上場によるメリットは、資金調達力の向上や知名度・信用力アップ、人材確保の優位性などあるが、上場を維持していく環境は、より厳格になり負担は増加する傾向にある。

上場を達成する段階では効果が大きいのは当然であるが、時が経ち、経営環境が変化する中で効果と負担のバランスが変化するのも当然だ。

果たして、上場効果を得られているのか?

経営者は、漫然と現状維持を続けるのではなく、時には果断に上場廃止の決断を下すことも必要である。

IPOを目指す経営者も、上場がゴールではなく、上場後こそがスタートであることを認識しなければならない。