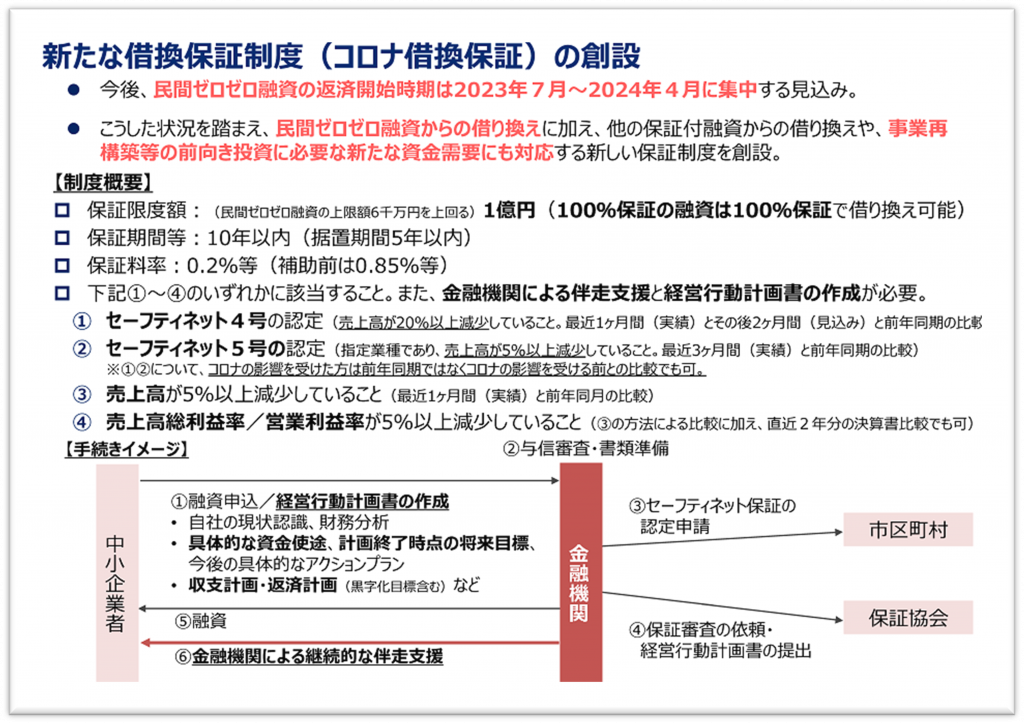

コロナ禍で多くの中小企業の資金繰りを支えたいわゆる「ゼロゼロ融資」の返済が本格的に始まろうとしている。ゼロゼロ融資は実質無利子・無担保での条件で2020年5月から始まり、信用保証協会の取扱いは推計で、約200万件 37兆円にものぼる。3年間の据置期間を設定しているところが多く、返済開始時期は2023年7月~24年4月に集中する見込みである。

しかし、コロナの影響の長期化や物価高など厳しい状況が続く中、依然として資金繰りは苦しく返済開始に耐えられない事業者はまだまだ多い。

こうした状況を踏まえ、既存融資の借り換えと新たな資金需要にも対応できる借換保証制度が今年1月より始まっている。

ゼロゼロ融資を借りたものの返済に不安のある経営者には注目いただきたい。

先ずは制度の特徴について見てみると、

●保証限度額は1億円とゼロゼロ融資の保証限度額6千万円よりも拡大している。ゼロゼロ融資の借り換えに加えて、他の保証付き融資からの借り換えも可能であり、保証付き融資が複数本あってもまとめて延長出来る。そして、新たな資金需要への増額対応も出来るものである。

●保証期間は最長10年、据置期間最長5年と長期対応が可能である。保証付き融資をまとめて期限延長すれば、資金繰りに余裕を持てるだろう。

●金融機関による伴走支援と経営行動計画書の作成が必要な点は要注意である。ゼロゼロ融資は単に申込みすればよかったが、借換保証制度は金融機関の支援に対する同意が必要となる。そして実際に金融機関には市区町村あてに保証の認定申請したり、経営行動計画書のフォローを行うなど継続的な支援協力が必要となる。

●申込者の資格要件については、売上高の減少だけでなく、売上高総利益率もしくは売上高営業利益率の減少などいずれかの要件に当てはまれば良く、それ程厳しくはない。

制度活用のポイントは次の3つ

早めの相談

先ずは早めに金融機関へ相談する事である。

昨年8月に帝国データバンクがコロナ関連融資の返済についてアンケート調査を行ったところ、「返済に不安」を抱いている事業者は12.2%にのぼっている。全体で約200万件と膨大な数の利用者のうち、仮に1割でも申し込むとなれば金融機関の現場はかなり大変になる。ましてや今回の制度は金融機関にとっては負担がかかるもので、金融機関の現場にとっては正直、面倒くさいと感じるだろう。借換だけだと手間ばかりかかって実績にはつながらない。現場の銀行員としては、出来ればやりたくないと考えてもおかしくない案件なのだ。

なので、ゼロゼロ融資の返済開始が近づいてきたからと言って、金融機関の方から本制度の利用について案内してくれる事は期待しない方がよい。

資金繰りに不安のある経営者は、申し込みが殺到する前に早め早めで能動的に相談を持ち掛けてほしい。

経営行動計画書の理解と作成

申込みにおいて経営行動計画書の作成は条件となっており、この資料の作成がポイントとなる。内容としては、金融機関の伴走支援の確認から始まり、現状認識、財務分析、将来目標、具体的なアクションプラン、収益計画及び返済計画となっている。

中小企業庁によるサンプルを見る限り、あまり難しく考える必要はなさそうだ。

現在の事業の強み・弱み、財務状況を率直に記載して、今後のアクションプランや計画については、今現在取り組んでいる事ややろうとしている事、目指したい事などを正直に書けば良いだろう。伴走支援する金融機関の考え方もあるので、率直に相談して作り上げる事が大事である。

但し、金融機関に丸投げすることは厳禁。金融機関にとっては面倒くさい案件なのだから、経営者自ら作成に努力しなければ、進むものも進まなくなってしまう。

内容をしっかりと理解して、経営者が自分の意思を持って作成してほしい。

金融機関とWinWinの関係づくり

金融機関による伴走支援というのは、借換を行う時だけでなくそこからスタートして継続して行くものである。伴走支援の内容については、原則四半期に1度の経営状況確認とアドバイス実施という程度の大まかな規定しか示されていないが、この機会を意義のあるものにする事が、不安定な資金繰りを改善して経営を安定化する上で非常に重要となる。

金融機関にとって保証協会付き融資となれば、倒産しても保証協会が肩代わりしてくれるリスクの小さい融資であり、伴走支援と言ってもなかなか魂は入らず、ともすれば数字の報告と形式的なアドバイスで終わってしまいがちとなる。経営者もそれに甘んじてしまっては、結局、何のための借り換えだったのか、何のための伴走支援だったのか、という事になりかねない。

そうならないためには、金融機関にとってもこの会社を何とか立ち直らせたいと思わせる存在になる事が必要だろう。業績報告などをしっかりと行い信頼を得る事はもとより、預金や振込などの取引を集約して取引メリットを与える事も効果がある。

本制度の活用を機に、金融機関とWinWinの関係づくりを目指し、それをテコにして業績回復を図る事がこの借換制度を活用する主旨であり、本来の目的である事を確認しておきたい。

※新型コロナ関連融資に関する企業の意識調査(2022年8月)/帝国データバンク