急成長しているフィンテック企業の戦略について、今回は、後払い決済サービスのPaidyを紹介したい。

BNPL(バイ・ナウ・ペイ・レイター、直訳すると「今買って、後で支払う」)と呼ばれる後払い式の決済手段が、コロナ禍の中で拡大している。

そして、この分野で急成長しているのが、Paidy。

2014年にサービス提供を開始したスタートアップだが、登録口座数は600万を超えている。

2021年度スタートアップ資金調達額ランキングにおいて 133.3億円でトップを走り、累計資金調達額でも 636.8億円と断トツの実績を誇り、国内では数少ない“ユニコーン企業”(企業価値10億ドル超のスタートアップ)に名を連ねている。

Paidyの成長要因について、サービスの中身とともに見ていきたい。

めんどくさいを解消

先ずは、手軽で簡単に利用できること。

Paidyが掲げている理念は、「決済につきものの“めんどくさい”をなくす」である。

ECサイトで消費者が商品を購入する際の決済手段としては、クレジットカードの他、請求書によるコンビニ決済や代引き、銀行振込など様々ある。

しかし、クレジットカードは事前審査を受けてカードの発行を待ち、利用するサイトにカード情報を登録しなければならない。代引き決済は現金を用意して配達を待つ必要があり、銀行振込は支払い後にしか商品が届かないなど、それぞれにめんどくささがある。

このようなめんどくさいを解消すると言うのが Paidyの売りである。

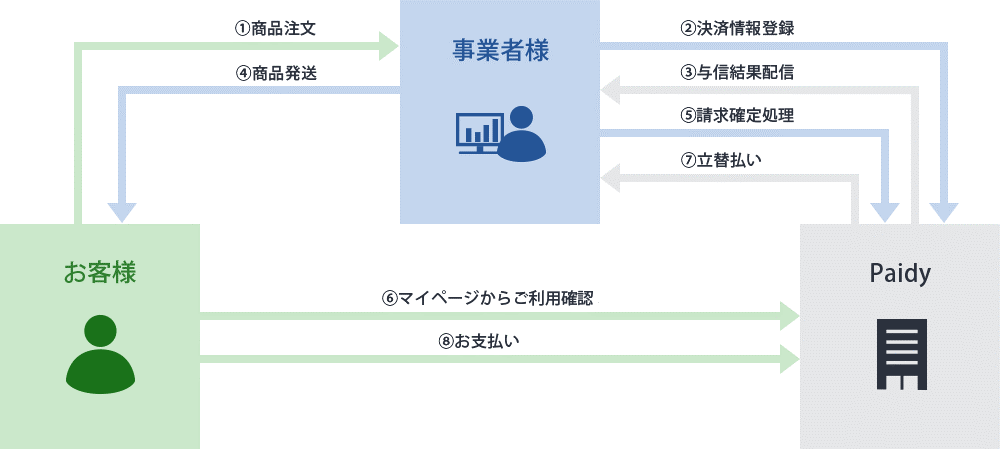

下図は、Paidy決済の流れであるが、実際に使ってみると確かに簡単だ。

ECサイトの購入手続きでPaidy決済を選択すると、メルアドと携帯番号の入力を求められる。すると、SMSで認証コードが送信されてきて、これを入力すれば完了となる。

あとは、翌月10日までに、コンビニ、銀行振込、口座振替のいずれかの方法でPaidyに対して支払う仕組みであり、3回分割払いまでは手数料も金利もかからない。

利用明細や支払予定などはメールで通知され、専用アプリでも簡単に確認できる。

利用限度額は、当初は数万円程度と大きくはないが、テクノロジーを活用した瞬時の与信供与とスマホベースの使い易い操作性、その上無利息で分割払いも可能というのが、若者を中心とした買い物需要にマッチしている。

※ Paidy決済の流れ

クレジットカードとの差別化

ECサイトでの決済のうち約7割はクレジットカードが占めている。リピート利用するサイトであれば、一度カード情報を登録しておけばよく、ポイントも付くなどメリットも大きい。

しかし一方で、クレジットカードは使いたくないというニーズも案外大きい。サイバー犯罪やフィッシング詐欺、情報漏洩の脅威が身近に感じられる中で、カード情報の登録に抵抗感を覚える人は多い。ネットで魅力的な商品を見つけても、カード情報登録の段階で止めた経験のある人も多いだろう。

その点、Paidyなら求められる情報は限定的であり不安なく使えるということが、クレジットカードとの差別化となっている。

クレカを持たない若年層だけでなく、持っていても使いたくない人たちの後払いニーズを捉えている。

事業者にもメリット

Paidy決済を導入している事業者も急増している。

Amazon、Appleストアはじめ既に加盟店は70万を突破しているとの事。

導入メリットは、

① 若年層を中心とした非クレカ層など新規顧客層の開拓につながる

② 面倒な手続きから購入を止めてしまう、いわゆる「カゴ落ち」を防ぐ

③ 売上金100%入金保証(消費者からの回収リスクはPaidyが負う)

④ 初期費用やランニングコストは掛からず決済手数料のみと、導入し易い

といった点である。

コロナ禍を切っ掛けにオンライン販売を始めたり強化している事業者も多いが、決済手段のラインナップは売上にも直結する重要な課題となる。事業者にもメリットがあるとの評価で加盟店が増えている。

Appleストアが Paidy利用で、iPhoneやiMacを最大24回の分割払いを手数料なしで購入できるプランを出しているのには驚きも感じるが、Appleにとってはちょっと背伸びして最新機種を手に入れたい若者への販売促進、Paidyにとっても利用者拡大と宣伝効果も大きい大胆なプロモーションだ。Paidyが、戦略的に加盟店拡大を行っている事が伺える。

後払い決済市場の拡大

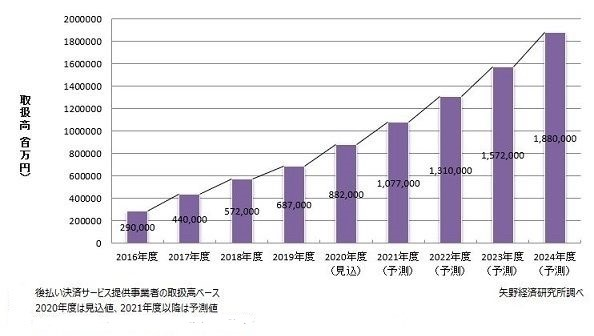

矢野経済研究所の調べによると、後払い決済の市場規模は2019年度6,870億円から2020年度8,820億円と拡大し、2024年度には1兆8,800億円と更に加速するとの予測を立てている。

これは、EC決済サービス市場全体の拡大による面と、それ以上に後払い決済需要のシェアが高まるとの見通しによる。

後払い決済の使い勝手の良さが認知され、導入する事業者が広がって行けばユーザーは確実に増えるだろう。

※ 後払い決済サービス市場規模推移

海外では、BNPL市場拡大の勢いは更に強い。スウェーデン Klarna の決済取扱高は530億ドルにおよび、年商12億ドル、企業価値310億ドルと欧州トップのフィンテック企業となっている。

他にも、オーストラリア afterpay (決済取扱高78億ドル、年商3.6億ドル、企業価値210億ドル)や米国 affirm (決済取扱高46億ドル、年商5億ドル、企業価値180億ドル)など多くのBNPLスタートアップが勢いを見せている。

Paidyは日本におけるBNPLトップランナーとして市場拡大を牽引すると期待されている。

決済手段のスタンダード

このようにBNPLは、消費者の決済に対するニーズを捉えて急速に普及して来ている。

クレジットカードに比べればまだ小さいとはいうものの、決済手段のスタンダードの一つとして利用ニーズは更に高まると見られ、消費者を相手に商売している事業者は決済のラインナップに加えておく必要があるだろう。

現在、国内ではPaidy 他、NC後払いのネットプロテクションズやGMO後払いのGMOペイメントサービスなど多数の決済事業者がサービスを行っており、競争も激しくなっている。

ネットビジネスは勝者総取りの傾向が強く、BNPLビジネスもここ数年で優勝劣敗、生き残る業者は絞り込まれると考えられる。

消費者や加盟店事業者のニーズを捉えての進化の競争から目が離せない。