米国では、景気後退(リセッション)入りの懸念が高まっている。

6月22日 議会証言の中で、米連邦準備制度理事会(FRB)のパウエル議長は、FRBが急速に金融引き締めを進める中、景気後退を引き起こす可能性について問われ、「確かにその可能性はある(it’s certainly a possibility)」と答えている。

高騰する物価、インフレを抑え込む事が最優先であり、金利の引上げによって多少の景気後退はやむを得ないとの判断なのかもしれない。2001年のITバブル崩壊、2007年のリーマンショックなど過去のリセッションにおいてもインフレ、物価高から金利上昇となり、その後の景気後退へとつながる流れであり、今回も程度の差はあれ景気後退は避けられないだろう。日本は、米国ほどのインフレ、金利上昇は見られないものの、物価上昇は日に日に強まっており、その反動は必ず来る。

このような状況に置かれる中で、企業はどのように準備するべきか?

今回は、景気後退に向けた対策、特に資金面での準備をテーマに考えてみたい。

景気後退時への備え

その1.資金調達の実施

先ず重要なのは資金繰りに余裕を持つ事。新規借入の導入や既存借入金の長期化による返済額軽減など、手元資金を厚くしておきたい。

景気後退、不況となれば売上低迷、在庫増加、売掛金の回収遅延、取引先の倒産などのリスクが高まるとともに、金融機関の貸し渋り、信用収縮なども懸念される。業績悪化が顕在化してしまうと追加融資は難しくなる。

また逆に、景気後退期ならではのチャンスもある。競合撤退によるシェア拡大や在庫製品や不動産、企業そのもののM&Aなど好況時よりも割安で手に入るかもしれない。手元資金に余裕があれば、臨機応変に対応できる。

このように説明すると多くの経営者は「そりゃそうだ。」と理解いただけるのであるが、実際には資金調達が後手に回るケースは多い。と言うか、殆どの事業者が準備を怠るがゆえに、景気後退がより深刻化するのである。

是非、早め早めで資金調達の手当てを行い、手元資金に余裕を持っておきたい。

その2.経費の削減

経費の無駄遣いなど経営のムダを排除し会社を筋肉質とする事は、何も景気後退局面だからやるというものではないが、真剣に取組むよい機会となる。

景気後退に立ち向かい、強い企業体質を作るといった目標を掲げて、思いつく経費はすべて減らすというスタンスで臨めば、いろいろと知恵も湧いてくる。

それまでは、これはどうしても必要な経費と思っていたけれども、よく考えてみれば不要不急のものだったという事に気がついたりもする。

スリムな体質となれば、資金繰りの助けとなるとともに、不況を脱して受注が元に戻ってきたとき、少ない経費で高い収益を生み出すことにもつながる。

景気には必ず山もあれば谷も来る。景気後退に遭遇するたびに体質強化を進める事で、資金力もある強い企業へ成長できる。

その3.金融機関との関係強化

景気後退局面の際、懸念されるのが貸し渋り。

不況が続き、倒産や業績悪化企業が増えてくると、いわゆる信用収縮となり、貸し渋りや貸しはがしが起こって来た歴史がある。

昨今は金融庁の指導もあって以前のような露骨な貸し渋り、貸しはがしなどはないと思われるが、金融機関の経営状況によっては起こり得る。

いずれにしても、不況となれば全体的に金融機関の融資スタンスは厳しくなると考えるべきであり、それに備えて関係強化しておくことは大事だ。

不況となり、業績が落ち込んでからいきなり相談に行くよりも、それ以前から経営実績や業績見通しなどについて情報提供し、自社についての理解を深めてもらった方が、いざという時に話が早いのは当然であろう。

景気後退はチャンス

以上、景気後退への備えとして3つのポイントを上げたが、リセッションは会社を強くするチャンスだと捉えることが大事だと思う。

自社や業界の課題が浮き彫りになるとともに、同業他社の淘汰、再編も起こる可能性がある。会社を筋肉体質へシェイプアップすることや、金融機関との関係など経営の安定化に必要なことを見直す良い機会にもできるのだ。

一方で日本の場合、モラトリアム(返済猶予)やゼロ金利政策の継続などによって景気の波は抑えられている。しかしこれが反って経営者の危機感を弱めたり、産業の新陳代謝を遅らせてしまっている側面も否定できない。

景気後退はいい意味でチャンスだと捉えて、危機感を持って準備を進めてほしい。

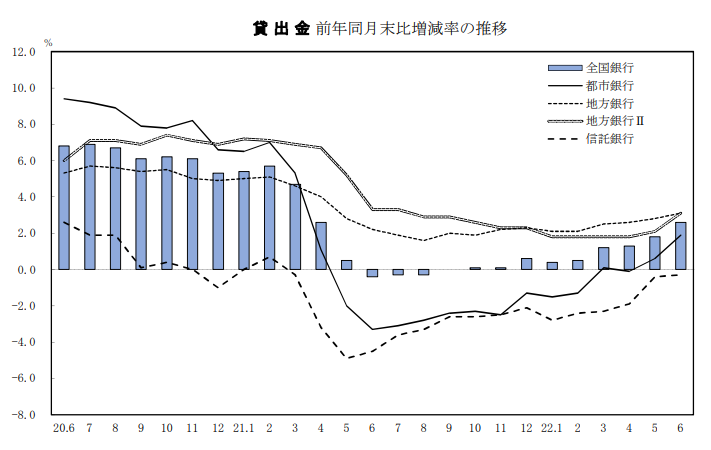

融資残高は増加傾向

参考までに直近の資金調達状況を見てみる。

全国銀行協会によると、6月末の貸出金残高は、前月末比3兆2,223億円、0.6%増、前年同月末比では 13兆6,789億円、2.6%増。前年同月末比は、10か月連続増加している。

コロナ禍によって急増した融資残高も2021年6月には減少に転じたが、再び増加している。円安、物価高、エネルギー価格高騰、金利上昇懸念に対して多くの企業が資金調達に動き出していることを裏付けている。

※ 全国銀行協会 貸出金速報より