今年に入り「銀行の融資姿勢が厳しくなった。」「追加融資を断られた。」などの声が多くの中小企業経営者から聞かれる。いわゆる貸し渋りが始まったのだろうか?

そこで知り合いの銀行支店長や融資課長たちに現場の実情をヒヤリングしたところ、こんな答えが返ってきた。

「コロナ緊急融資で借入金が膨らんでいる企業が多く、そういう企業にこれ以上追加融資するのは難しいんですよ。」

「ウクライナ情勢、円安、原油高など景気の先行きは益々厳しくなっています。こうした情勢の中で業績回復に見通しが立たない企業に対して、保証協会の保証や担保がなければ追加融資は出せないです。」

「資金繰りの厳しい企業に対しては、追加融資を出すのではなく返済の猶予や繰り延べで対応しています。」

銀行の言い分は、要するに

・借入金が膨らんでいる企業には、これ以上出せない。

・景気が厳しい中で、信用貸しは出来ない。

・資金繰りが厳しい企業には、返済猶予で対応する。

という事である。

コロナ禍が始まった当初は、緊急融資を借りてくれと積極的に融資セールスしていた銀行であるが、ここに来て完全に緊縮姿勢に変わっており、企業経営者からすれば、貸し渋りが始まったと感じてしまうのもやむを得ない。

しかし現実に、企業の借入金が増大しているのも事実であり、資金繰りが苦しいからと言って、これ以上安易に増やす事も問題である。これから如何に債務の削減を図るかが、多くの企業にとって大きな課題となっている。

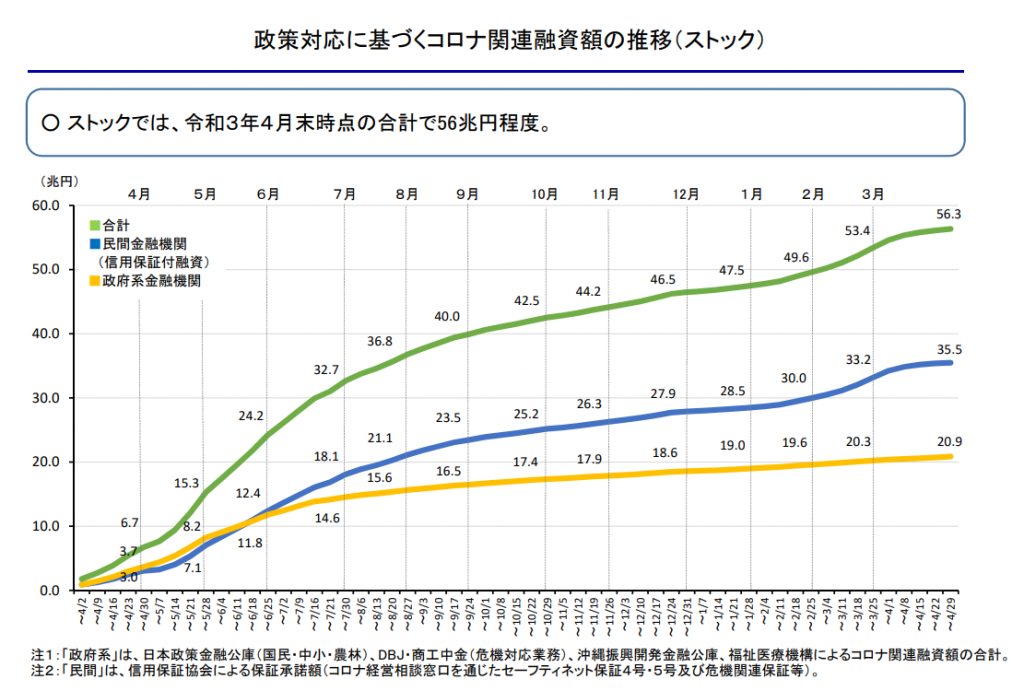

下図は、コロナ関連融資額の推移であるが、令和3年4月末時点で既に56兆円のストックとなっている。

※ 新型コロナウイルス関連融資の実績等/財務省理財局

追加融資から既往債務の処理に軸足は変わってきた

こうした状況の中で、政府の金融機関に対する要請内容も変化を見せている。

令和4年3月8日付けで 岸田総理、鈴木金融担当大臣他連名による金融機関に対する要請文として「事業者等に対する金融の円滑化について」が発信されている。

円滑な金融支援を具体的に要請する内容であるが、中でも特徴的なのは、既往債務の返済期間・据置期間の延長など条件変更や借換による期間延長など、返済猶予に積極的に対応するべく言及している点である。

加えて、この3月に全国銀行協会等が取りまとめて4月15日よりスタートする「中小企業の事業再生等に関するガイドライン」や「廃業時における『経営者保証に関するガイドライン』の基本的考え方」などを活用して、増大する債務に苦しむ事業者の事業再生や廃業を支援して債務削減に向けて積極的に協力する事を求めている。

もちろん追加融資や新規融資による支援も要請しているが、借入金が過大となっている企業が増えている状況下、既往債務をどのように処理して事業再生を進めるかに政策の軸足が変わったと言える。

この2年間、コロナ禍で厳しくなった中小企業の資金繰りをコロナ関連融資制度によって支えてきたが、いよいよそれも限界となり、これからは膨らんだ借入金と折り合いをつけながら金融機関と協調して事業再生をどのように進めるかが焦点となっている。

金融機関による対応の格差が生まれている

このような変化の流れが金融機関の対応も変えている。そして、対応の格差を生んでいる。

杓子定規な通り一遍の対応で済ませているところと、事業再生に向けて本気で企業に寄り添い、オーダーメードで取り組んでくれるところの違いである。

例えば、資金繰りが厳しいとして追加融資の申込をした場合、「もう枠は一杯です。」と簡単に断る金融機関もあれば、既往債務の条件変更による資金繰り安定化を提案した上で、事業再生計画の策定支援をするところもある。或いは、事業再構築補助金の獲得サポートや他の金融機関を取りまとめて金融支援を行うところもある。

前者のような金融機関と取引していると貸し渋りと感じるだろうが、親身な対応に力を得て事業再生に力強く進んでいる企業もある。

このような対応の格差を生み出す背景には、各金融機関の経営方針の違いもあるが、現場を評価する社内評価制度の違いがある。

昔から多くの金融機関では、新規の融資件数や融資の増加額など、どれだけ取引を増やしたのか、或いは収益を稼いだのかを基準に実績評価してきた。その点、既往債務の条件変更などは手間は掛かるものの数字の上では評価されない取引だったのだ。

サラリーマンである支店長や職員は、実績評価される事には頑張るが、評価されない事には消極的。条件変更による資金繰り支援などに銀行員が難色を示すのには、このような理由も背景にある。

未だに評価制度を変えないままに運用している金融機関もあれば、数字には表れない顧客に寄り添った対応を評価軸に取り入れているところも出てきており、この辺りが現場対応の格差の原因だと思われる。

資金繰り逼迫時に取るべき対策

ウクライナ情勢や円安、原油高などで景気の先行きは益々厳しくなっているが、資金繰りに不安を抱えている経営者も多いだろう。

大事なことは、先ずは取引金融機関としっかり相談する事である。上記の通り、金融機関によっては杓子定規な対応で返される可能性もあるが、そのような時は「政府の要請に逆らうつもりですか?」と切り返してほしい。

追加融資は難しくとも条件変更による返済猶予や返済額軽減など選択肢は多様である。ガイドラインに沿った債務免除を伴う事業再生もこれから増えるだろう。

資金繰り逼迫の事態を嘆くのではなく、どのようにすれば事業再生が叶うのかを考え、金融機関を引っ張り込む事が重要だ。

事業者等に対する金融の円滑化について/金融庁

https://www.fsa.go.jp/news/r3/ginkou/20220308.html

中小企業の事業再生等に関するガイドライン

https://www.zenginkyo.or.jp/news/2022/n030401/

廃業時における『経営者保証に関するガイドライン』の基本的考え方/全国銀行協会