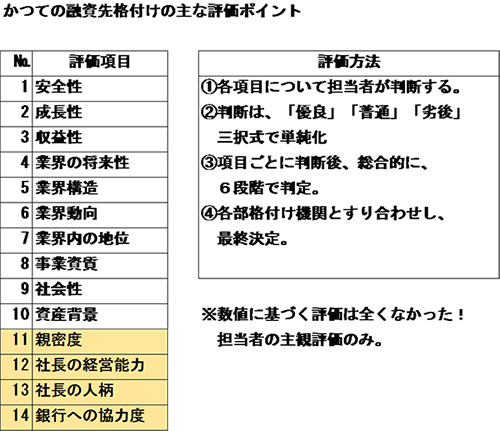

調べてみました。こちらです。

いかがでしょうか?評価項目は14項目です。

が、驚くことに、計数指標や基準などは、まったくありません。すべて、担当者による主観的評価です。各項目を、「優良」「普通」「劣後」の3段階で評価し、最後に、総合的に6段階で評価を付けます。で、稟議が通ればそれでOK、だったのです。

1)担当者によってバラツキが生じ、銀行全体での評価の統一ができない。

2)融資の安全性と無関係な項目がいくつもあり、客観性に欠ける。

3)担当者の案件次第で、作為的に格付けできてしまう。

この内容は、1997年に出版された書籍「会社の格付」(中経出版)に示されていたものです。(絶版です)著者は、都市銀行を退職して間もないころの、池井戸潤氏です。この書籍で、これまでの格付けは今後こう変わる、ということで、我々が言い続けている、現在の格付け(スコアリング)が、紹介されているのです。

その書籍には、バブル期に倒産した数々の会社のうち、ランクが最高格付けになっていた会社が多々あった、と、記されています。

それだけ、なんの根拠もない、いいかげんな格付けであった、ということです。

なのに、多くの経営者は勘違いし、銀行とのおつきあいを大切にしていれば大丈夫、と、長らく信じこんでしまったのです。

客観的評価とは、企業の決算書をベースにした評価方法です。

この20年来、銀行は、決算書の数字をもとに、融資先企業を点数化して格付け(スコアリング)しているのです。

だから、格付け(スコアリング)に繋がる点数が良くなるよう、決算書づくりには工夫が必要です、と言い続けているのです。

“しかしこの配点合計は、なぜ129点なんですか?”

“えらい中途半端な点数ですね。”

まさに素朴な疑問です。まずは、こちらをご覧ください。

“なぜ?”となります。これにはワケがあります。

本来、格付け(スコアリング)の点数合計は、200点満点なのです。

その200点の配点を、大きく2種類の点数に分けています。

「定量要因」と「定性要因」です。

「定量要因」は、決算書に基づく客観的要素、です。

「定性要因」は、事業性などを評価する主観的要素、です。

で、「定量要因」が129点、「定性要因」が71点、合計が200点、という内訳になっています。比率にすれば、「定量要因」が64.5%、「定性要因」が35.5%、です。上記の表は、「定量要因」の配点表なのです。

“じゃあ「定性要因」の79点は、どうすればいいんでしょうか?”と、お思いになるかもしれません。その答えは、“ほうっておけばいい。”ということです。かまう必要はない、ということです。

と思うかもしれません。その理由は、主観的評価となる、「定性要因」の項目内容と大いに関係があります。まず、「定性要因」の項目内容を見てください。

そもそも、主観的評価に頼ることで、不良債権が続発したのです。現状の格付け(スコアリング)の目的は、不良債権を出さない融資をすること、にあったわけです。なのに、主観的評価を加えたのでは、意味がありません。

それに、主観的評価を加えて不良債権がでたら、“この会社に融資をする評価は誰がしたんだ!”となり、主観的評価の担当者は責任を問われ、減点対象となります。この責任は、支店を異動になろうとも、融資が完済されるまで、評価担当者についてまわるのです。銀行員は誰しも、責任を負い続けるリスクを持ちたくないのです。なぜなら、銀行員の世界には、厳しい出世競争があります。その競争にマイナスとなる、減点要因を抱えたくないのは、当然なのです。

つまりは、“「定性要因」など評価せず、「定量要因」だけで判断すればいい。”“不良債権を出さないことが目的なら、「定量要因」の評価だけで、ほぼ間違いはないじゃないか。”という状況へなっていったのです。