企業買収は、一方の会社が、他の会社を支配するためにその株式を買取ることであり、株式をいくらで買い取るのか、その根拠となる会社の価値を評価する必要があります。これは買収して子会社にした場合でも、買収した側の企業のバランスシートには買収された企業の株式が資産計上されることなどでわかることとなります。

買収した側の会社が上場企業ならまだしも、中小企業の場合、ここで注意が必要になります。

それは、中小企業の資金調達は銀行借入が一般的であり、それゆえに常に銀行によって財務内容をチェックされるからです。

C社がD社を買収し子会社にしたとしてその資金は手持ち資金で行った場合でも、C社が決算書を銀行に提出すれば、「子会社の決算書も見せてください」と言われることが多いと思います。

これは子会社D社の財務内容もチェクしてC社の財務内容把握に反映させるからです。

仮にD社を3,000万円で買収したとしても、D社が実質債務超過なら、それはC社の財務評価を下げることになるわけです。

そして、このことは銀行によるC社の今後の与信判断に影響します。

最悪の場合、この企業買収をした結果として新規融資がしてもらえなくなったということもありえるのです。

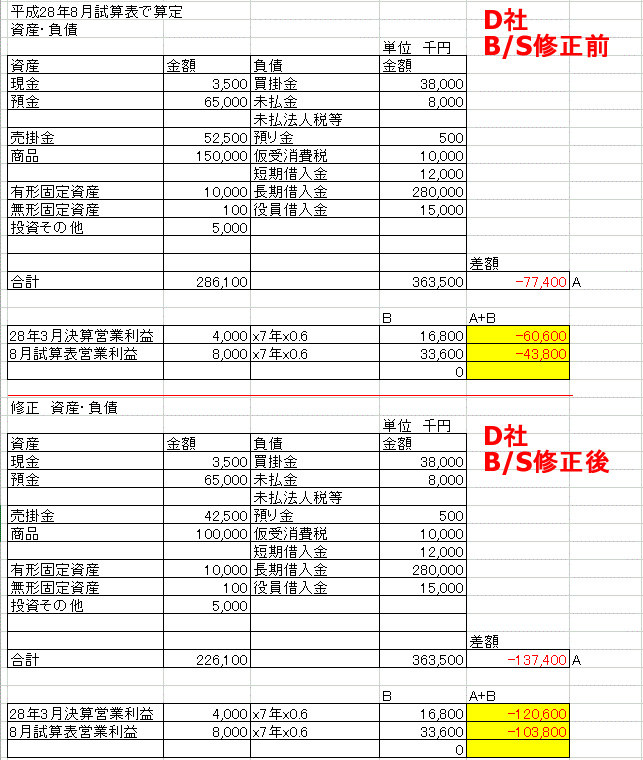

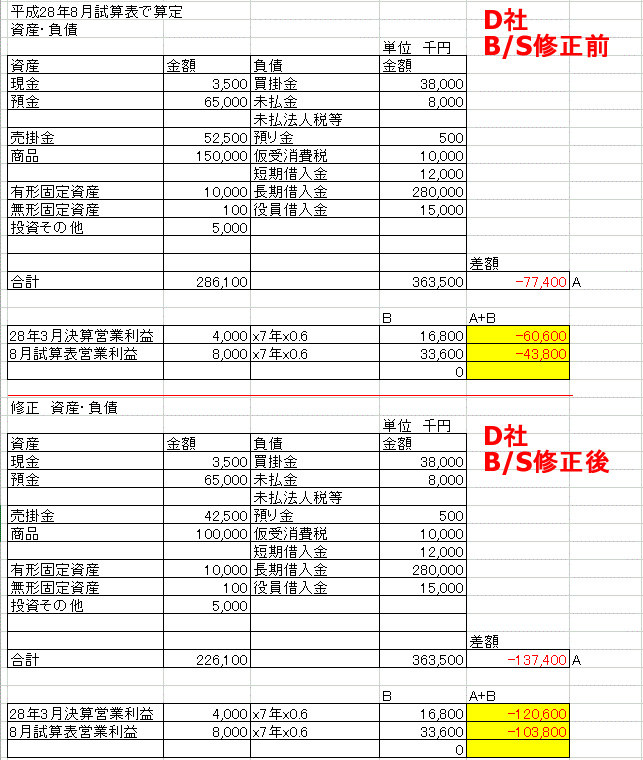

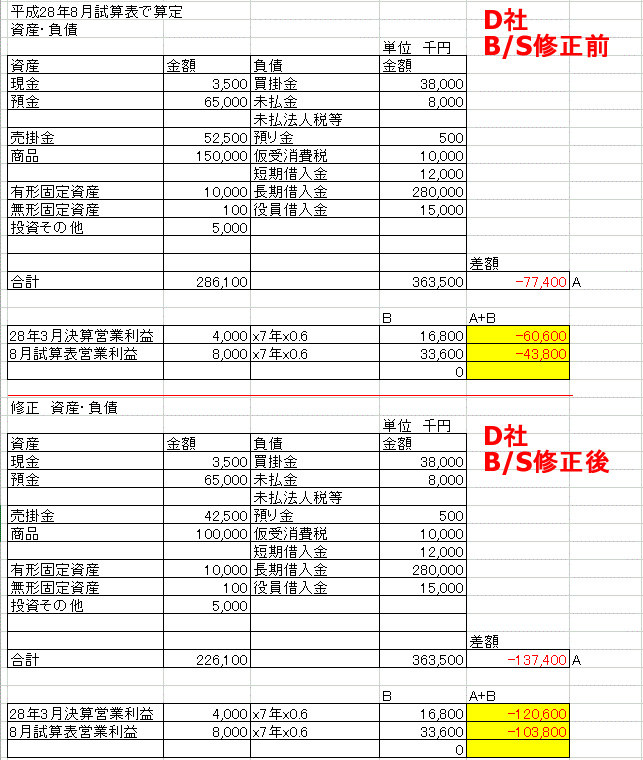

下記にC社がD社を買収し子会社にするか検討したときのデータを書いておきます(あくまでも仮定の数字で簡略化されたものです)。

試算表でAにある数字は債務超過金額で、28年8月の試算表では77,400千円の債務超過でしたが、資産を評価しなおした結果のB/S修正後では、売掛金の内10,000千円が不良債権のため減額、さらに商品は50,000千円評価減したため、137,400千円の債務超過と判明したわけです。

D社は利益は計上されているものの、今後7年間の税引き後利益相当の金額を考慮しても企業価値はマイナス(A+B)であり、そもそも280,000千円の長期借入金、12,000千円の短期借入金を返済するためには何十年もかかるため買収すればその段階で買収した側のC社の財務評価が下がるということになるわけです。

中小企業が買収を行うのなら、その点を考慮して慎重に判断することが求められます。