最近、俄かに注目されている融資の形態として、「資本性劣後ローン」がある。

先日成立した令和2年度第2次補正予算では、2兆3,692億円が資本性資金の活用枠として計上されている他、民間金融機関においても、コロナ禍で打撃を受けた中小企業に対して、積極的に供給する動きが見られる。

「資本性借入金」あるいは、単に「劣後ローン」とも呼ばれているが、通常の借入金と一体何が違うのか?メリットやデメリットは何なのか?

問い合わせが多いので、今回は”資本性劣後ローン”について、その商品性と活用のポイントについて解説したい。

資本性劣後ローンとは?

一言で言えば、自己資本とみなすことが出来る借入金。

通常の借入金は負債であり、自己資本ではない。当たり前である。

しかし、一定の条件を満たせば、資本性借入金として自己資本と見なすことが出来る、というものである。

その条件とは償還条件、金利設定、劣後性の3点について、それぞれ次のような指針が金融庁より定められている。

① 償還条件については、契約時における償還期間が5年を超え、期限一括償還又は同等に評価できる長期の据置期間が設定されていること

② 金利設定については、資本に準じて配当可能利益に応じた金利設定となっていること(業績連動型など、債務者が厳しい状況にある期間は、これに応じて金利負担が抑えられるような仕組みが講じられていること)

③ 劣後性については、法的破綻時の劣後性が確保されていること(又は、少なくとも法的破綻に至るまでの間において、他の債権に先んじて回収されない仕組みが備わっていること)

要するに、株式による出資であれば、償還期限はなく、配当は業績次第であり、法的破綻時の回収は負債に劣後することとなる訳であり、その条件に準じることで金融機関の査定上、自己資本と見なすことが出来るという融資なのである。

劣後ローンの効果

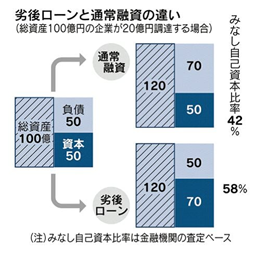

※日経新聞の記事より引用

総資産100億円の企業が20億円の資金調達を行う場合、通常の融資であれば負債が増加し自己資本比率は50%から42%に低下する。つまり財務バランスは悪化する。

一方で、劣後ローンで調達すると資本が増加し自己資本比率は58%へ向上。財務バランスが改善する。この効果が資本性劣後ローンの最大の特徴だ。

では、そのメリットとデメリットを整理する。

メリット3点

① 信用力が高まる

資本性劣後ローンは、調達した金融機関だけでなく他の金融機関も当該ローンを資本と見なすことが可能である。自己資本が増加し財務バランスが改善すれば、金融機関が企業を査定する格付けランクの引上げにもつながり、資金調達力は向上する。

また、5年超の長期一括返済という金融機関からすればリスクの高い与信を供与される事は、支援表明ともとれる信用力となる。

② 資金繰りの安定

長期間返済不要で金利のみの支払いといった商品性における資金繰りの安定化に加えて、前述の信用力による資金調達力向上も資金繰りの安定につながる。

コロナ対策の緊急融資制度が当面の資金繰りに対する「緊急輸血」であるのに対して、資本性劣後ローンは「財務の安定化」による、「体力強化」である。

③ 業績に応じた金利負担

通常の借入金の場合、業績が悪化して信用力が低下すると金利は上がる。これに対して資本性劣後ローンの場合、業績が悪い時は金利は低く抑えて、業績が改善した時に金利を引き上げる条件となっている。

コロナ禍から事業再生しようという企業や、スタートアップでこれから事業拡大に取組もうという企業にとっては、有難い条件である。

デメリット3点

① あくまでも負債である

自己資本と見なせると言っても、あくまでも金融機関の査定上の評価であって、会計上はれっきとした借金であり、負債であることに変わりはない。長期であってもいずれは返済期限が到来する訳で、返済計画をしっかりと立てておくことが大事である。

弱った身体を回復させる薬のような効果はあるが、本質的な体質改善ではないのである。

② 金利が高い

業績による変動条件ではあるものの、平均すれば通常の融資と比べて割高な金利水準である。金融機関にとってはリスクの高い融資条件なので、やむを得ないだろう。

③ 自由に返済できない

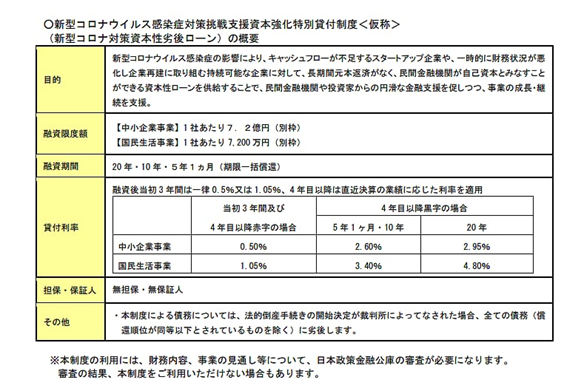

期限前返済の条件については、個別に取り決めるものであるが、一般的には償還に制約が設けられる場合が多い。日本政策金融公庫の新型コロナ対策資本性劣後ローンの場合、原則として融資を受けて5年間は繰り上げ返済は出来ないこととなっている。

資本と見なすというメリットを享受するための制約だ。

活用する価値

上記の通り、デメリットはあるもののメリットは大きい。コロナ禍の影響による赤字決算、自己資本の棄損という現象はこれから本格化する段階だ。今後も続くであろう不安定な経済情勢の中で、資本を充実して信用力を確保する事は、経営の安定化を図る上で非常に重要であり、活用する価値は高い。

金融機関にとっての価値

一方で、金融機関にとっての価値はどうだろう?

資本性劣後ローンの条件は、原則、長期の期限一括返済である。万一倒産した時は、負債に劣後する条件であり、実質的に回収は望めない。つまり、倒産させてしまっては損になるリスクの高い融資である。

しかし、倒産しない、或いは、倒産させたくないと判断する取引先企業を支援する場合、その支援効果は、通常融資よりも大きい。資金繰りの安定化に加えて、財務バランスを改善させて信用力を高めることが出来るもので、取引金融機関としての支援意思を増幅させる価値がある。

活用の心得

資本性劣後ローンという商品自体は、以前から存在していた。主に大企業が資本増強策として活用する、或いは、業績不振に陥った企業への再生手法として活用されるなど、殆どの中小企業にとっては馴染みのないものだっただろう。しかし、今回のコロナ禍を切っ掛けとして、多くの中小企業にとっても有効な資金調達手段として普及するだろう。

第2次補正予算による日本政策金融公庫や商工中金による取扱いは7月より本格化する。

また、民間金融機関も横浜銀行、十六銀行はじめ信金中金など有力金融機関が取扱いをPRするなど積極的だ。

コロナ禍の終息はまだまだ見通せない中で、経営への悪影響が続くと感じている経営者は、積極的に活用すべきだとお勧めする。

しかし、審査のハードルは高いと覚悟する必要がある。金融機関の目で、倒産しない、倒産させたくないと判断されるだけの事業価値や長期的な展望をしっかりと示す必要がある。

そして、仮に実行されたとしても安心してはいけない。いずれは返済しなければならない負債として、長期的な返済計画を描く事を忘れてはならない。

参考までに、日本政策金融公庫による新型コロナ対策資本性劣後ローンの概要を掲載する。

※金融庁ホームページより引用