2023(令和5)年10月にスタートする消費税のインボイス制度の導入まで、あと1年に迫りました。

国税庁によると、2022(令和4)年8月末現在の適格請求書(インボイス)発行事業者の登録件数は994,317件となっています。

登録が見込まれている事業者数は、200万以上です。

ですから、まだ半分にも達していません。

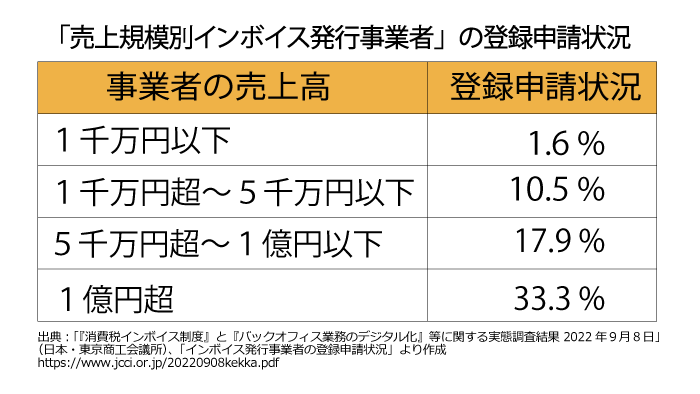

そのなかでも、中小企業の対応の遅れが目立っています。

商工会議所の調査によると、規模の小さい事業者ほどインボイスの登録申請の割合が低くなっています。

まだ1年先のことだと考えている中小企業が多いようです。

しかし、準備と対応には時間がかかります。

そこで今回は、社長が知っておくべきインボイス制度の対応と準備について、“3つのポイント”に絞って説明します。

御社は、インボイス発行事業者の登録申請を済ませましたか?

ポイント① 自社のインボイス登録番号を得意先へ連絡する

インボイス発行事業者の登録申請の期限は、原則として2023年3月末です。

経理に指示して、自社が登録申請を済ませて登録番号を取得していることを確認してください。

未登録の場合には、e-Taxを利用して申請するか、顧問税理士に登録申請を依頼するようにしてください。

会社の登録番号は、アルファベットの「T」 + 13桁の「法人番号」です。

インボイス発行事業者の登録が完了したら、経理のパソコンから自社の登録番号を入力して、国税庁の「インボイス制度適格請求書発行事業者公表サイト(https://www.invoice-kohyo.nta.go.jp/)」にアクセスします。

自社の登録情報(会社名、本店所在地等)が正しく表示されることを画面で確認し、インボイス発行事業者の登録情報の画面を印刷またはPDF出力します。

それから、経理部と営業部が連携して、この登録情報を郵送またはメールで得意先に送り、当社がインボイス発行事業者であることを正式に伝えます。

連絡を受け取った顧客側は、当社のインボイス登録状況の確認作業を省略できるとともに、今までどおり安心して継続取引できる会社であると認識できます。

得意先から督促される前にこちらから伝えることが大事です。

顧客の立場になって考えて、前もってしっかり準備している会社であることをアピールできるからです。

得意先から何度も督促されてから対応を始める会社とは、経理の信用度が明らかに違ってきます。

「インボイス制度についてよくわからない」という社長は、国税庁のインボイス制度のサイトに説明YouTube動画がアップされていますので、参考にされてみてください。

「消費税 インボイス制度」特集(国税庁動画チャンネル)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice.htm

御社は、得意先にインボイスの登録番号を知らせてありますか?

ポイント② 請求書の様式変更に関するシステム対応を準備する

インボイス制度により、請求書や領収書の様式が変わります。

会社が発行するすべての請求書と領収書には、必ず自社の登録番号を記載しなければなりません。

請求書を発行している販売システムや、レジシステムの改定が必要になります。

ExcelやWordで請求書を作成している会社は、請求書作成のクラウドサービスなどの利用を検討してみてください。

会社が受け取る請求書や領収書については、1枚1枚登録番号が記載されているかどうかを確認しなければならなくなります。

従って、経理では、仕入や経費、資産の取得のときには、毎回必ず請求書や領収書の登録番号を確認してから、消費税の取扱いを判定して経理処理をすることになるのです。

会計システムのインボイス制度対応版へのバージョンアップが、必要になるということです。

請求書や領収書を発行するシステムと、受領して処理するシステムの両方の改定が必要です。

ハードウェアの導入やソフトウェアの改定、クラウドサービスの利用などに関しての見積もりを取り、早めの予算確保をおすすめします。

インボイス制度の対応に関するIT投資に関しては、「IT導入補助金」が使えます。

特に、販売、レジ、会計の各システムの導入や改定などには、「デジタル化基盤導入枠」が有効です。

御社は、請求書の様式変更とシステム対応の準備をしていますか?

ポイント③ 取引先にインボイスの登録状況を確認する

業種や業態によっては、インボイス制度の導入によって、消費税の納税負担額が増えるケースがあります。

インボイス発行事業者でない取引業者(消費税免税事業者)への仕入や経費の支払いについては、消費税の仕入税額控除ができなくなるからです。

例えば、社長が個人タクシーを利用して、料金が5,500円かかったとします。

これまではタクシー代5,500円のうちの500円(消費税10%)を仮払消費税として、仮受消費税から差し引くことができました。

しかし、インボイス制度導入後は、領収書に登録番号の記載がない場合には、消費税相当額を差し引くことができないので、税務署に500円多く消費税を納めなくてはならなくなるのです(5,500円が経費になります)。

ただし、これに関しては経過措置があり、施行後6年間は登録番号がなくても一部仕入税額控除が認められます(当初3年間は80%仕入税額控除、次の3年間は50%仕入税額控除。その後は仕入税額控除なし)。

取引相手の消費税の取扱いに影響するため、売上高1千万円以下の免税事業者であっても、この機会にインボイス発行事業者となって課税事業者に変更する事業者もいます。

一方で、消費税を納税すると資金繰りかきつくなるので、インボイス発行事業者にはならないという事業者もいます。

いずれにしても、まずは現在取引をしている事業者に対して、インボイス発行事業者の登録申請の状況を確認することが重要です。

個人事業者との取引が多い業種については、早めに現状把握が大切です。

経理に取引業者をリストアップしてもらい、業者担当者をとおして、早めに調査しておくことをおすすめします。

御社の取引業者のなかに、個人事業主は何%くらいいますか?

インボイス制度は会社として早めに準備して対応する

今回は「社長が知っておくべきインボイス制度の対応と準備」について、説明しました。

対応のポイントは、以下の3つです。

ポイント① 自社のインボイス登録番号を得意先へ連絡する

ポイント② 請求書の様式変更に関するシステム対応を準備する

ポイント③ 取引先にインボイスの登録状況を確認する

会社が発行する請求書や領収書に誤りがあると、顧客に迷惑がかかります。

取引業者のインボイス登録の確認を怠ると、納税額が増えて損をします。

そうならないように、インボイス制度の対応は、早めにキッチリと準備をしておきたいものです。

現場担当者任せにしていると、どうしても対応に抜けやモレが発生します。

社長が方針を決めて、会社として一斉に対応することをおすすめします。

御社の現場社員は、インボイス制度を理解していますか?

(参考)

「適格請求書等保存方式(いわゆるインボイス制度)」国税庁

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice.htm

「『消費税インボイス制度』と『バックオフィス業務のデジタル化』等に関する実態調査結果 2022年9月8日」日本・東京商工会議所

https://www.jcci.or.jp/20220908kekka.pdf

*第31回のコラム 「2021(令和3)年10月1日[消費税インボイス制度]登録申請スタート」(2021.10.5号)では、「インボイス制度の導入にあたり経理が準備しておくこと」について説明しています。こちらも参考にしてください。

https://plus.jmca.jp/kodama/kodama-031-2110.html

*第45回のコラム「中小企業の経理DXは『IT導入補助金』を活用する|新設「デジタル化基盤導入枠」」(2022.05.17号)では、「『IT導入補助金』制度についてについて」を説明しています。こちらも参考にしてください。

https://plus.jmca.jp/kodama/kodama-045-2205.html

*本コラム内容は公開日(2022年9月20日)時点の情報に基づいています。