今回は、「棚卸調整による利益隠しは、実地検査をしなくても、どうして税務署にばれるのか? 」ということについてです。

在庫棚卸の金額を本当の数字より減らすことで、粗利益は減少します。なぜかというと期末の在庫の金額が実際の数字より減ったことで、売上原価にその分が反映されて、結果として粗利益が減るからです。

もちろんこれは脱税で、へたをすれば仮装、隠蔽と認識され重加算税(注1)が課せられることがあります。

簡単に言えば、仕入れたモノは原価と認識されて始めて損金となるということなのです。

この利益隠しの手法は中小企業では安易に考えられていると感じることがあります。

そこで、今回は、税務調査にはいられて、きわめて簡単に棚卸調整による利益隠しを指摘されるタイプの会社から考察していきます。

このての会社は主に2つで、1つ目が 「消費者向けの商店を売る会社 」、そして2つ目が 「いつも同じ製品を作っている製造会社」です。

なぜ、このての会社がいとも簡単に「棚卸調整による利益隠し」がバレるのかと言うと、税務署員は決算期ごとの粗利益率の変化(売上原価率の変化といってもいいです)と、 仕入の請求書を調べるだけで利益隠しがわかってしまうからです。

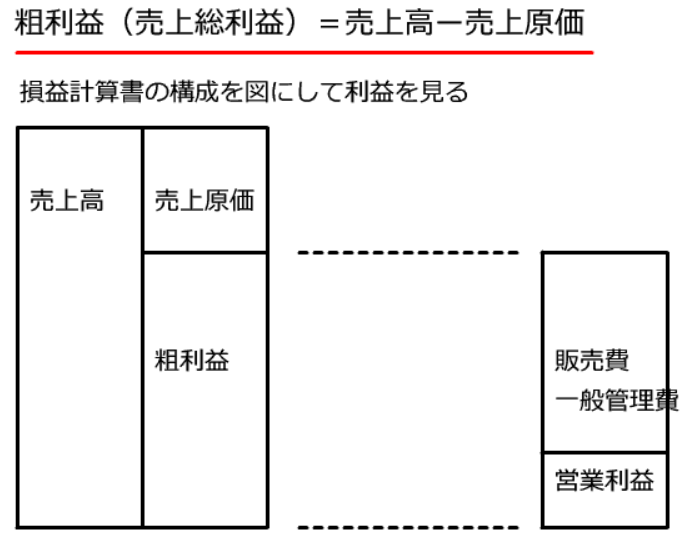

下記の式と図を見ていただければこのことがわかる方も多いかと思います。

この式は粗利益とは売上高から売上原価を引いたものであることを示しています。

売上原価とは商店であれば商品を仕入れた金額のことを意味します。 製造業の場合は労務費などの要素が加算され原価の意味は複雑になります。

そして、粗利益率とは粗利益を売上で割ったもの

売上原価率とは売上原価を売上で割ったものです。

それゆえに下記の図を見ればわかるように粗利益率が30%の会社は売上原価率が70%

となります。

上記2つのタイプの会社の場合、いつも同じ商品、製品を売っているので、原価に大きな変化がなくて、販売価格を値上げしていなければ、 粗利益率が大きくは変化しないということがわかると思います。

だから、税務署は粗利益率と仕入の請求書を確認するだけで、その会社が利益隠しをしているかどうか目星がつくわけです。

(注1)(重加算税)

国税通則法第六十八条

第六十五条第一項(過少申告加算税)の規定に該当する場合(修正申告書の提出が、その申告に係る国税についての調査があつたことにより当該国税について更正があるべきことを予知してされたものでない場合を除く。)において、納税者がその国税の課税標準等又は税額等の計算の基礎となるべき事実の全部又は一部を隠蔽し、又は仮装し、その隠蔽し、又は仮装したところに基づき納税申告書を提出していたときは、当該納税者に対し、政令で定めるところにより、過少申告加算税の額の計算の基礎となるべき税額(その税額の計算の基礎となるべき事実で隠蔽し、又は仮装されていないものに基づくことが明らかであるものがあるときは、当該隠蔽し、又は仮装されていない事実に基づく税額として政令で定めるところにより計算した金額を控除した税額)に係る過少申告加算税に代え、当該基礎となるべき税額に百分の三十五の割合を乗じて計算した金額に相当する重加算税を課する。