貸借対照表を見ると左側に資産、右側に負債が記載されています。そして右側には純資産も書かれていますが、この純資産の定義は明確とはいいがたく「資産と負債の差額」と説明されています。

この点からわかるように貸借対照表では資産と負債がメインになります。

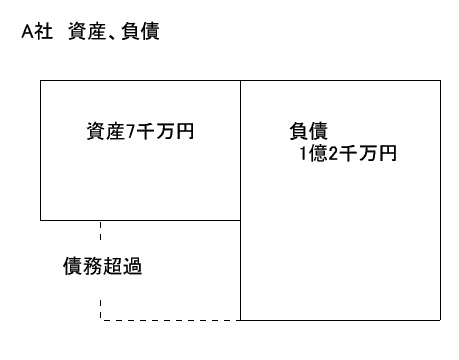

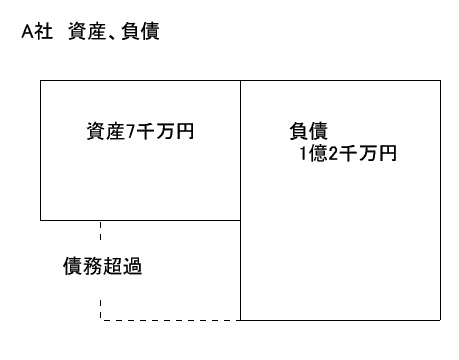

今回は債務超過について書いてみます。まず「債務超過」とは資産の総額より負債の総額のほうが多い状態です。つまり、資産をすべて売却したとしても負債のほうが残ってしまうということです。おカネを貸す側にしてみればリスキーな状態であることがわかると思います。債務超過は資産と負債のバランスを図で示すとわかりやすくなります↓

上の図では5,000万円の債務超過です。この部分が今までの損失の蓄積なのですが、資産の中身を精査することで債務超過の金額は増減します。一般的に言って債務超過額が増えるケースがほとんどなのですが、それは資産の評価のしかたに起因しています。

たとえば上の図で資産勘定7,000万円のうち商品が3,000万円と記載されていたとしても、多くは最終仕入原価法(注1)での評価額であり実際の市場価値は大きく下がっているとか、不良在庫が含まれているとかで500万円の価値しかないとします。そうすると、さらに債務超過額は増えて5,000万円+(3,000万円-500万円)=7,500万円にもなってしまいます。

こんなふうに資産勘定の数字は必ずしも正しいものではなく、資産の正しい評価をしないと見えてこないものです。

ところが、これに対して負債のほうの数字はある程度信頼できるものです。

ここである程度と言ったのはオフバランス取引などがあるからですが、オフバランス取引も最近は情報公開されてわかりやすいようになりました。では、なぜ負債の数字を「ある程度信頼できる」と書いたかというと、「借入金の延滞リスク」というものがあるからです。

この言葉は聞きなれない言葉だと思います。中小企業の企業再生のじっさいにおいてはいやというほど目にすることなのですが、これによって負債の金額も貸借対照表の数字より大きく増えることになります。

借入金の返済金額は一般的には元金と利息ですが、その借入金の返済が延滞したら、期限の利益喪失になり、一括返済となります。そして一括返済の全元本に対して、15%とか18.25%、19%とかの遅延損害金がかかってきます。これが「借入金の延滞リスク」です。

この利率を見てわかるように、1.7%や2%で借りていた借入金の返済がいっきに高利の借入に変身し、負債が増えるわけです。

企業を買収するときなど、単純に財務だけを見るのではなく、この「借入金の延滞リスク」を考慮して、延滞しているかどうかもちゃんと確認しないとたいへんなことになります。

(注1)最終仕入原価法:

最終仕入原価法とは、棚卸資産の評価、費用化の方法のひとつで、評価費用化の時点ごとに直前に仕入れた棚卸資産の単価を活用して、原価の計算や棚卸資産の評価を行う方法。

最終取得原価法と呼ばれることもある。

最後に仕入れた棚卸資産の単価を、最後に仕入れた棚卸資産ではない資産に対しても用いる。