「その少人数私募債の金利は、3%~5%にしなさい!」

と、申し上げています。

すると、

“いまどき、そんな高い金利にしたら、まずいんじゃないでしょうか?”

という経営者がおられます。

さらに!

“銀行金利より高いのはおかしい!”

“引き受けるのは同族の者でしょう。税務調査で引っかかりますよ”

“マイナス金利の時代に高すぎるでしょ!”

などとおっしゃる税理士がおられます。

「資本性借入金」とはどのようなものか、ご存知でしょうか?

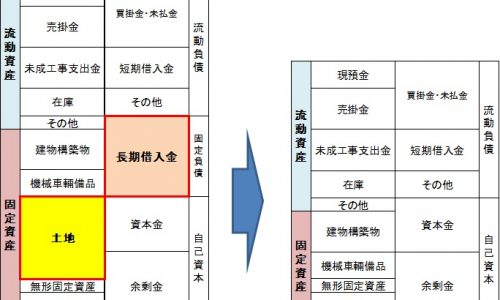

金融庁では、自己資本とみなす借入金(負債)のことを、「資本性借入金」として、その活用を推奨しています。

そこには、「資本性借入金」とする条件を、次のように記載しています。

(1)償還期間が5年超であること

(2)金利設定があること

(3)劣後性があること(破たん時の返済があとまわし)

そこには、「資本性借入金」とすることで、財務内容は改善され、金融機関での債務者区分が向上できる、と明記されています。

「少人数私募債」はまさしく、この条件を満たすものなのです。

「劣後性があること」というのは、具体的には、担保設定がない、ということが該当する、とされています。「少人数私募債」の発行に際し、引受人に担保は差し出しません。信用のみです。法的破たん状態に陥っても、債務処理は後回しになります。資金を出す側にすれば、出資性が強くなります。

逆に、担保設定がある、というのはどのような場合か、です。

返済不可能な法的破たんに陥った場合、優先的に、その担保を返済金の代わりに充てる、ということです。

通常の借入金では、銀行が担保や個人保証を要求したり、保証協会に保証料を払わせたりします。それは、不測の事態があっても、銀行は貸したお金を回収したいからです。そこには、劣後性などないのです。回収ありき、なのです。出資でないことは明白です。

「劣後性」があることと、ないこととでは、その資金を出す側にとってのリスクの大きさが、全く異なるのです。

“3%から5%なんて、高すぎる!”

“いまどきそんな高い金利は非常識だ!”

それは、その事実を知らない経営者や税理士の、単なる思い込みです。何事もやっかいなのは、本当の事は知らないのに、知ってるつもりになっている、ことなのです。

銀行だって、いまはやりのカードローンの金利は、4%~14%で設定しています。一口に銀行金利といっても、さまざまなのです。そのことが、わかっていないのです。

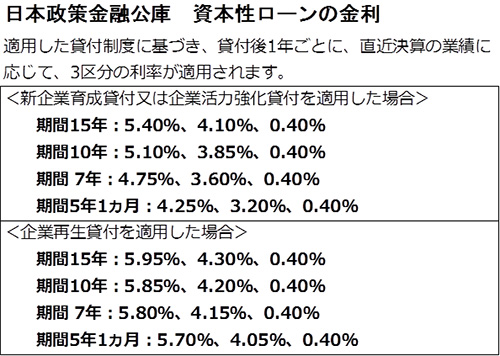

で、そこに記載されている金利は、次のとおりです。

5.10%、3.85%、0.40% とあります。

これは、その年度の業績に応じて、3つのうちのいずれかの金利になります、という意味です。業績が悪い年ほど、低い金利になります。出資性のある融資なので、業績が良ければ、リターンとなる金利は高くなります。

古い資料ではありません。今現在、実行されているものなのです。

3%、4%、5%、という数字がゴロゴロ並んでいるじゃないですか!

金融機関とて、「資本性借入金」であれば、金利は通常融資に比べて、高いのです。担保・保証もなく、劣後ですから、貸す側からすれば、リスクが高いのです。

“銀行金利と比べて高すぎる!”

と言う税理士がいるのなら、この記事を見せてください。

そして、

“銀行のどの金利と比べて高いんですか?”

“「資本性借入金」って、ご存知ですか?”

と、聞いてみてください。

その税理士はそれでも、

“少人数私募債の金利3%~5%は高い!”

と言えるのでしょうか?