「資金調達は銀行からするもの」と思い込んでいる経営者が、中小企業ではまだ多いです。

銀行以外の資金調達方法のひとつでICOがお薦めするのが、《少人数私募債》です。銀行からの調達に比べ、多くのメリットがあります。しかし、そのメリットや内容など、ほとんど知られていないのが実情なのです。

1.自己資本として評価され、毎月の返済がない

少人数私募債とは引受人が49人以下の、規模の小さな社債です。加えて引受人は、経営者やその身内、従業員、取引先など、近い者に限られています。

近い者が、会社の発行した債権を買うので、出資に近い内容となります。

そのため、銀行での格付け評価(スコアリング)において、少人数私募債は資本性借入金とみなされ、自己資本と評価されるのです。

いわゆる、劣後債の扱いとされるのです。劣後債というのは、他の債務に比べて、経営破綻時における弁済順位が最も低い、という意味です。

万一、経営破綻に陥った場合、他の買掛金、未払金、銀行借入金などの債務を優先させる、ということになるのです。

つまり、お金を出した引受人にとって少人数私募債は、ハイリスクな商品なのです。ただしその分、ハイリターンの金利を設定できるのです。

実は銀行も劣後債を発行しています。銀行の場合、国際業務を行うには、

8%以上の自己資本比率をクリアする法律が定められています。そのため、劣後債を発行することで、求められる自己資本比率を常に上回る手段を行っているのです。

加えて、少人数私募債は社債ですから、通常の銀行借入金のような、毎月の返済がありません。5年後や7年後、あらかじめ設定した償還時に、一括返済となります。そのおかげで、毎月の資金繰りは楽になります。

しかし、「大きな金額なので、一括返済は無理ですよ。」という声も多いです。

その場合は、新たな少人数私募債を発行し、最初に会社へ預けたお金を充当します。再度更新するイメージです。

「少しずつでも返還を進めたいのですが・・・。」

という経営者がおられました。少人数私募債の一部解約は、取締役会の承認を得れば可能です。その経営者は、毎年、会社の現預金を見据えて、一部を解約して手元に戻し、私募債残高を年々、減らされたのです。

2.金利を3%~5%で高く設定できる

少人数私募債の金利は、3%~5%で設定してください、と私たちは申し上げています。10%でも可能ですし、実際におられます。

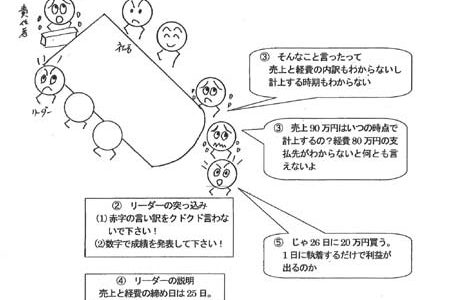

すると、顧問税理士の先生からは、

「そんな!銀行金利に比べたら、高すぎる!過剰に高い金利は否認されますよ!」との声を受けることがあります。が、この考えは大きな間違いです。

銀行は、人さまから預かったお金を貸す、間接金融です。社債は、自分の持ち金を会社に入れる、直接金融です。加えて、銀行からの借入金は、経営破綻時の弁済順位が高いです。少人数私募債は先に述べた通り、経営破綻時の弁済順位が低い劣後債です。だから金利が高いのです。

つまり、銀行借入と少人数私募債での資金調達では、金融の種類がそもそも違うのです。それを比べて「金利が高すぎる!」と言うのは、少人数私募債の性質をまったく理解していない証拠なのです。

加えて少人数私募債は銀行から自己資本と評価される資本性借入金です。資本金の株式であれば通常、出資額に対して10%配当は、ごく普通の数字です。

ならば、出資性の高い少人数私募債の金利が、3%や5%でも、何ら不思議ではないのです。

現在、メガバンクの普通預金の金利は、0.001%です。1億円預けて、年利で1000円です。メガバンクの定期預金は、0.002%、1億円で2000円です。少人数私募債で1億円を会社へ預けて3%なら、年利300万円です。銀行の普通預金に比べて、3000倍の金利です。同じ1億円を預けるなら、その損得は明確です。

会社へ預けても結局は、会社を通じて銀行に預けるのです。それで金利が3000倍なのですから、このメリットはかなり大きいのです。

5%にすれば、普通預金に比べて5000倍の金利です。

それに、会社が銀行から借りて、低いとはいうものの、銀行へ金利を払うより、経営者の手元に金利が払われるほうが、お金の使い方として、ムダがありません。銀行金利は、なんのリターンもないのですから。

そもそも日本人は「利回りで稼ぐ」という考え方が薄いです。日本銀行の調査によると、家計金融資産の内、現預金が占める割合は日本54%、米国・ユーロ圏は共に13%です。一方、株式・投資信託は、日本13%、米国51%、ユーロ圏28%です。(2021年3月末の家計金融資産構成)

欧米とは真逆の内訳なのです。

それは、雇用が守られ、国民皆保険で社会保障が手厚い日本の良き特徴の半面、利回りを使って自力で有事に備える、という力が育たなかった結果かもしれません。

「守られているのに、危ない橋を渡ることはない。」

といった日本人固有の経済観念を感じるのです。

以上のように、少人数私募債には、大きなメリットがあるのです。

しかも少人数私募債は官公庁への届け出など一切必要ありません。社内的な手続きのみで完了できるのです。

中小企業にとって少人数私募債は、もっと活用されてよい、資金調達策なのです。