オーナー社長が突然亡くなった場合に会社の実状がよくわからないということがあります。

そんな場合、「絶対にうまくいかない事業承継」というものがあるのですが、今回はそれについて書いてみようと思います。まず絶対にうまくいかない事業承継の一つ目は、承継する会社が実質破たんしている、または明らかに破たんに向かっている場合です。

これは表向きではわからないことです。とくに事業承継する者が実の子供であったとしても別の会社に勤めていたり、父親の事業にかかわっていたとしても、営業畑で財務や債務の知識をあまりもっておらず、また経営を引き継ぐにしてもまだ先の話だと思っているため努力をしていない場合などです。

企業再生の現場にいるとわかることですが、破たんしていても営業し続けている会社もかなりあるのです。

消費税を滞納し、固定資産税も滞納。会社所有の不動産に差押がかけられても、先順位抵当権対応の借入金残高が不動産の価値以上なので競売されることもなく、銀行借入金も返済が延滞している。こんなケースはざらにあります。こんな状態でも借入している銀行口座は相殺解約されることもなく、期限の利益喪失の内容証明はきているのに、念書を書かされた上で返済金を毎月納付しているということが多いのです。当然この場合にはオーナー社長の仕事は営業、人事、財務といったことだけにとどまらず、債権者との交渉と資産の保全といった不慣れで、嫌な仕事もせざるをえなくなります。

こういった会社を実状もわからずに事業承継した場合、うまくいかず、倒産することになるのがほとんどです。実質破たんしても経営継続できるほどの海千山千のオーナー社長がそのずるさ、賢さ、大胆さで経営してきたわけですから、社長業の経験もない人間がうまく対応できるわけもないのです。こういった事業承継は絶対にうまくいきません。

では、どうしたら承継する会社の真の財務状態を理解できるかというと、本来なら税理士・融資銀行に確認すればいいのですが、この手の会社はなかなか一筋縄ではいきません。

オーナー社長の心の中にだけ隠していることも多いからです。

それでも実体を把握しなければならないなら、企業再生のとっかかりと同じ手法が役に立つことになります。決算書3期分、オーナー社長・会社の資産の明細(不動産なら登記簿謄本)、それに借入金の返済予定表と実際がどうなっているかを確認できるもの、さらには納税の状況を確認できる書類(滞納金額明細書など)、仕訳帳・元帳をひとつずつ内容確認していくのです。

とはいってもどんな点を確認すればいいのかわからいと思いますので、今回は財務で確認点をいくつか例示していこうと思います。

まず、決算書で債務超過か資産超過か、黒字か赤字かを確認するのは当たり前ですが、内訳書の確認が役に立ちます。

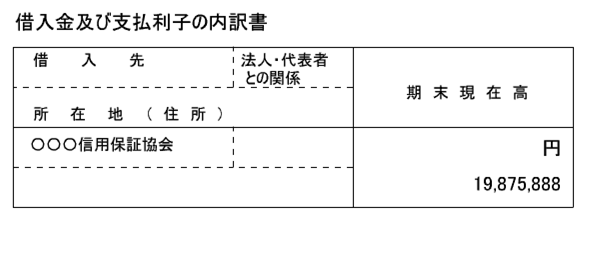

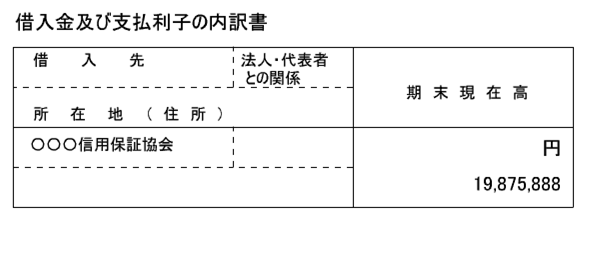

まず、借入金及び支払利子の内訳書が第一に確認すべきことになります。そこに異常と思われることが記載されているかどうかです。例えば下記の例で言えば、借入先に〇〇〇信用保証協会と書かれていて、期末現在高に1円単位までの金額が記載されています。信用保証協会はおカネを貸すところではなく保証してくれる先なので、このような記載じたいが異常となります。さらに信用保証協会付の融資の大半が元金均等なので1円単位の端数で期末現在高が記載されることはまれにしかなく、確認したところ案の定、返済が遅延し信用保証協会が代位弁済したものでした。

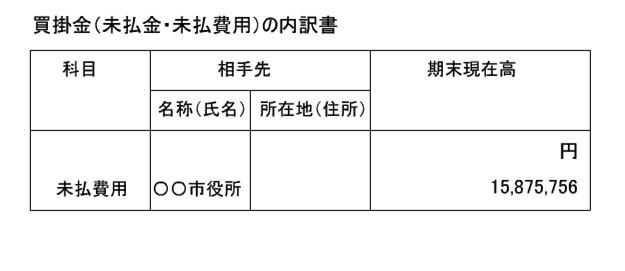

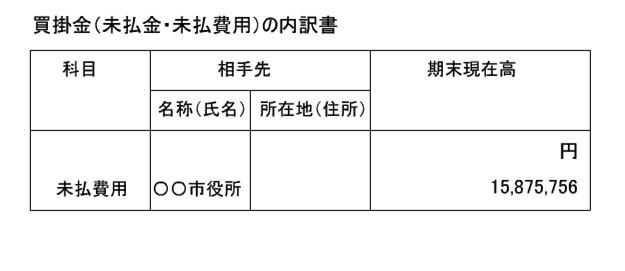

また、税金が滞納している企業の場合、買掛金(未払金・未払費用)の内訳書に、多額の金額で〇〇市役所や〇〇税務署などと記載されることが多いので、こんな点からも「すでに死んでいる企業」であることは確認できます。

また、事業承継のみならず、オーナー社長の負債でも問題があることが確認できることもあります。それには仕訳帳・元帳が役に立ちます。下記の例の会社の場合、毎月同じ日に同じ仕訳がされていました。この会社は家族経営なのですが毎月10日に〇〇債権回収への返済、 家族への貸付、オーナー社長からの借入金への返済が記載されていました。 この内容を見てもわかるように異常な取引と考えられ、確認したところ家族が滞納している固定資産税を会社で貸付金名目で支払っていて、オーナー社長への返済名目でオーナー社長が滞納している税金の返済をしていたことがわかりました。

実質破たんしている、または明らかに破たんに向かっている会社を承継してもうまくいきません。事業承継するかどうか判断する前に引き継ぐ方はこのような方法で確認することをおすすめします。