今までいくつもの会社の再生や評価をしてきたのですが、B/S、P/Lだけではわからないが、

決算書すべて(内訳書、別表)、さらには元帳を見る例も多く、 うまく税金対策している会社のカラクリがわかることが多くありました。

消費税と法人税・地方税の観点から会社の財務を見るとたいへん面白いことがいくつもわかります。簡易課税を選択できる会社はその課税期間の前々年又は前々事業年度の課税売上高が5,000万円以下(以上、国税庁ホームページ

「簡易課税制度」 参照)という条件がありますが、一般的な本則課税の会社で税込経理を選択しているケースで節税を考えてみます。

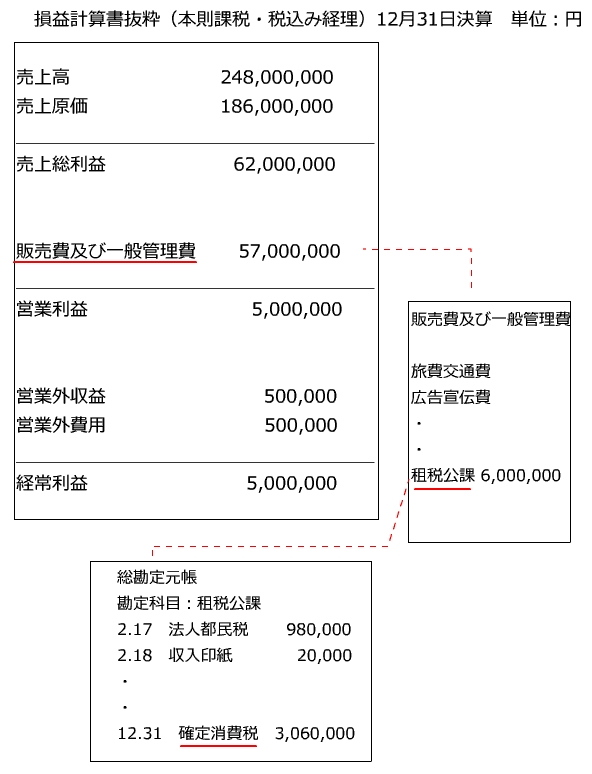

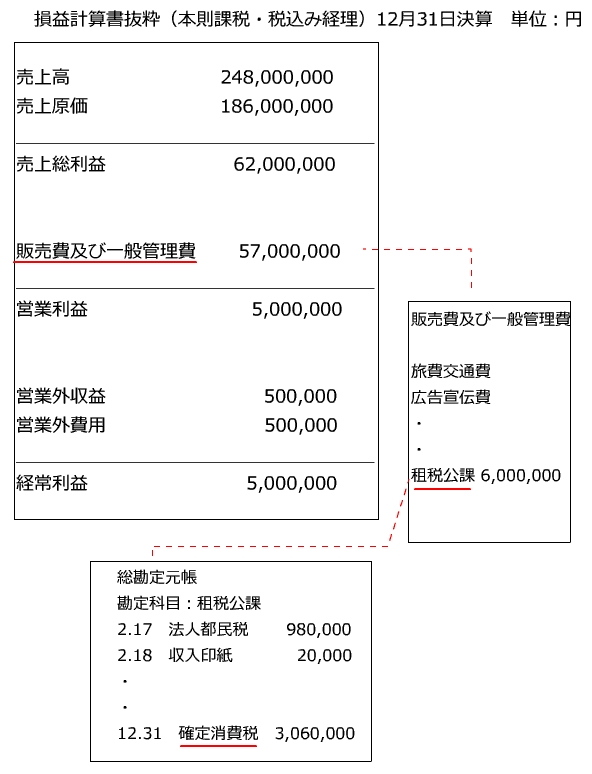

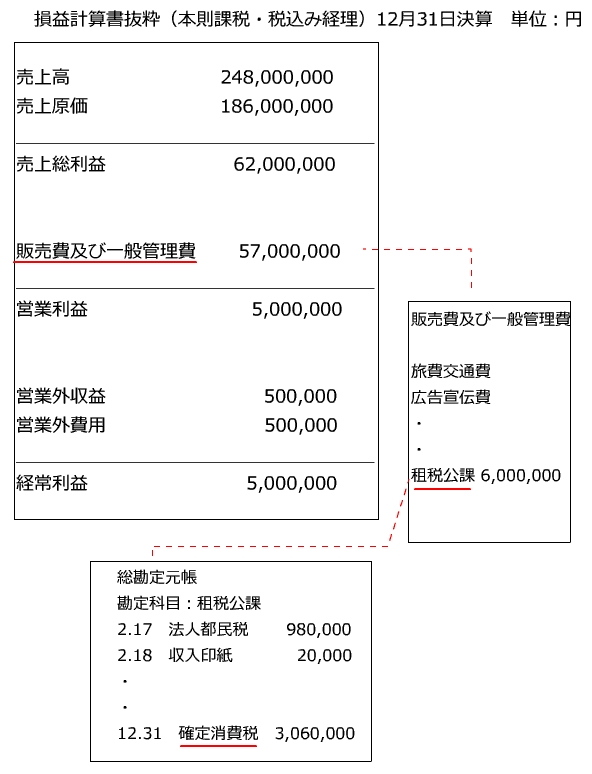

本則課税の会社で税込経理の会社の損益計算書の抜粋を下記に示しましたが、この図でわかるように販売費及び一般管理費の中に租税公課があり、その元帳をみると確定消費税が最後にでてきます。ちなみにこの消費税は決算が終わってないため、まだ納付していないものなので相手科目は未払消費税等となり、貸借対照表の流動負債に表示されます。

つまり、12月31日決算の場合、その決算作業を始めて、消費税金額を確定し、その数字を租税公課として入力して始めて利益が確定するわけです。

消費税の金額が確定しないと利益も確定せず、したがって法人税・地方税も確定しません。しかも今期の消費税は「販売費及び一般管理費」という項目の中に含まれるため損金となり、同じ条件下で消費税金額が増えれば、利益が減り、法人税・地方税の金額は減ることになります。

うまく税金対策をしている会社の場合、このことをしっかりと理解しています。

例えば労務費というのは消費税の対象外ですが、1,000万円労務費がかかる作業を900万円で他社が作業してくれるのなら他社にお願いしたほうのが支払った消費税が増えて、結果として消費税負担は減ります。もちろんこれに応じて利益は増えますが、利益の調節ということは棚卸しなどで調節できることも多いのです。

これらをさまざまなテクニックを加味して合法的に節税につなげている会社の財務を拝見すると、一般の書籍やネットで書かれていることが陳腐にみえることさえあるくらいです。

財務を真剣に考える会社は力強く生き残っていけるわけです。