返済が遅れても利息と元金を遅ればせながら返済していけばなんとかなると思っている債務者は多い。銀行取引をするときに取り交わす約定書や借入証書の条項を読んでいない方がほとんどなのだからしょうがないのだけれど…。

じっさい僕のところにおいでになった債務者でも、不動産の価格があがるまで待ってから売るとか、高く買ってくれる人が現れるのを待ってから売るという理由をつけて、返済の遅れを放置したままにし、最後は任意売却どころか競売に持ち込まれる例も多いのが実情。

返済が遅れていなければ、返済するのは元金と利息だけですむ。とくにこの低金利の状況下では1%台、2%という利息はたいしたことないと考えるものなのだ。

ところが、返済が3回遅れて、期限の利益を喪失しますという催告書が届いたとたん状況が変わる。その催告書には10%を超える遅延損害金も請求しますという文言が書かれているのだ。

延滞だけでなく、期限の利益喪失事由があればすべて、喪失後は13%とか18.25%といった遅延損害金が発生しだす。

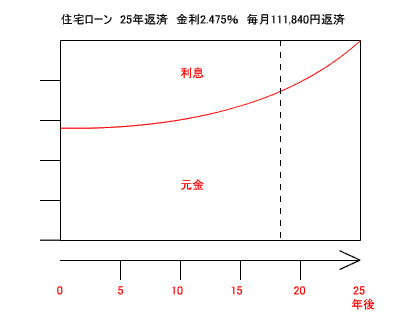

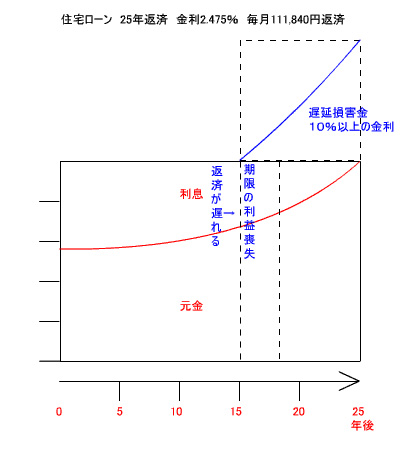

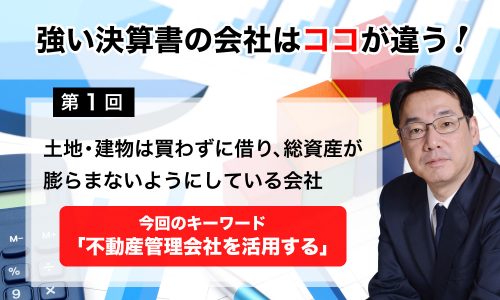

これを2500万円の住宅ローン、25年返済、2.475%を例に図解で説明すると下記のようになる。

【図A】

2500万円の住宅ローン、25年返済、金利2.475%

<正常に返済している場合>

【図B】

2500万円の住宅ローン、25年返済、金利2.475%

<期限の利益喪失後の返済>

【図A】 の例では確かに元金と利息しか発生していない。しかも利息の金利は現状では低金利ときている。ところが 【図B】 の図で言う と、返済が遅れて期限の利益が喪失(たいていは3回延滞で)した時点から青い線の新しい債務・遅延損害金が発生する。これは通常、13%とか18.25% といった消費者ローンなみの高めの設定なのだ。返済が出来なくて遅れたのだから新しい高金利の債務は返せるわけもなく、最終的に破たんすることになる。

具体的に書いたほうがわかりやすいので、上の 【図B】 を例にして、この債務者が毎月111、840円の約定の返済を180回目までして延滞した場合で考えてみると、返済元金の残高は11,877,915円。これに18.25%の遅延損害金が加算されると年間で2,167,719円の新たな債務が発生することになる。これは通常返済の年間返済額よりも大きい数字だ。いきおいこの数字を圧縮するためと不良資産を減らすために債権者の銀行は早めの不動産売却に動き出す。もはや売れる金額がどうだとかいう債務者・借り手のわがままにつきあってくれないことはこれでわかるかと思う。

だから、事業資金の借入でも、アパートローンでも、住宅ローンでも早めに対応したほうが破たんしないですむ確率は高くなる。さいわいにして支払猶予の制度は今なら充実している。なにごとも早めに手をうつべきなのだ。