メガバンクの改革に向けての動きが活発だ。

低金利政策が続き利鞘では稼げなくなった事に加えて、グローバル化、デジタル化の進展など経営環境は大きく変化しており、ビジネスモデルの変革を迫られている。

このようなメガバンクの動きの中で、企業経営にも影響の及ぶ最新動向を見ていきたい。

今回は、サステナブルファイナンスについて。

最近は、SDGs、或いはESGといった言葉を見たり聞いたりしない日はないと言っても過言ではない。

SDGsは「持続可能な開発目標」、ESGは「環境・社会・企業統治」という意味で、持続可能(サステナブル)な社会変革を目指すものであるが、この持続可能な社会づくりを目指す資金の流れは「サステナブルファイナンス」と呼ばれている。

そしてこの「サステナブルファイナンス」の流れは、メガバンクの経営に大きな影響を与え始めている。

象徴的な動きとして、石炭火力発電への融資削減の表明である。

昨年4月15日、みずほが先陣を切って石炭火力発電に係わる新規融資の停止と2050年までに融資残高ゼロとする事を発表した。(後日、2040年までと前倒し表明)

その後、三井住友、三菱UFJとも同様の発表を行い足並みを揃えている。

環境問題に取り組む非政府組織(NGO)の「350ジャパン」などの石炭火力をめぐる調査によると、2018年10月から20年10月末までに、世界で最も多額の融資をしたのは、みずほFGで222億ドル(約2兆3355億円)、2位は三井住友FGで212億ドル、3位は三菱UFJFGで179億ドルと巨額に上る。

石炭火力発電は現在でも日本の電気の3割強、世界では約4割を占めるベース電源であり、これを担う産業基盤は非常に大きく、メガバンクはこれまで金融面で柱となって支えて来たのである。

これをいきなり、新規融資を止めて返済を求めるというのであるから、見方によってはかなり無茶な話ではないか。

しかし、SDGsやESGの観点から見れば、誰も異を唱える事は出来ないのである。

では、メガバンクがサステナブルファイナンスに経営の軸足を移している要因は何だろうか?

背景には、世界の潮流がある。

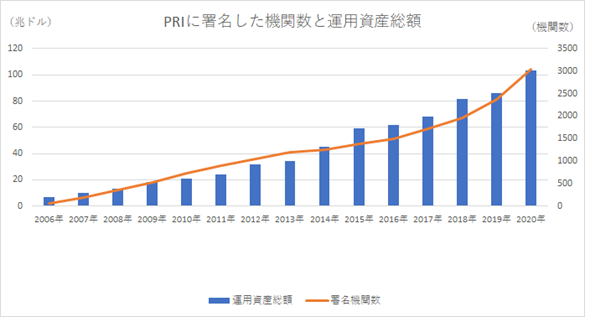

「サステナブルファイナンス」そもそもの始まりは、気候変動や貧困、経済格差など社会的課題がグローバルに広がる中、その課題解決に向けて民間資金の流れを生み出そうと、時のコフィ・アナン事務総長率いる国連が責任投資原則(PRI)※を発表した2006年からである。

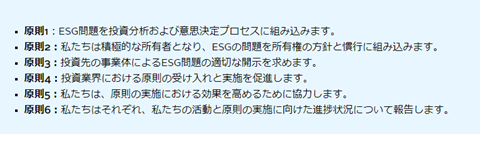

PRIの目的は「投資活動を社会的課題解決につなげる事」と言えるが、この原則が基盤となって、環境や社会問題の課題解決に利する企業やプロジェクトを選別投資する、いわゆるESG投資が世界の主流になってきた。

脱炭素の再生可能エネルギーを推進する企業は投資対象に適しているが、反対に環境に悪い石炭火力発電に係わる企業は投資対象として相応しくない、といった考え方である。

現在、PRIへの署名機関は既に3000を上回り、その運用資産総額は100兆ドルを超えている。

日本の公的年金運用機関であるGPIFも2015年に署名しており、金融の世界では最早当たり前になってきているのである。

(The PRI公開資料より作成)

※投資責任原則(PRI)

ステークホルダーによる圧力

また、株主などステークホルダーによる圧力も強まっている。

昨年6月 みずほフィナンシャルグループの株主総会では、NPO法人の気候ネットワークから脱炭素の行動計画を年次報告書で開示するよう定款変更を求める株主提案が出された。決議には至らなかったものの34%の支持が集まった。国内外の資産運用会社や年金基金などが支持に回った結果であるが、中途半端な取組みでは許されなくなって来ている。

ビジネスとしての成長性

世の中の注目度が高まるにつれて、ビジネスとしての成長性も高まっている。

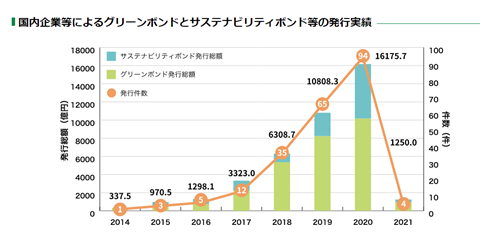

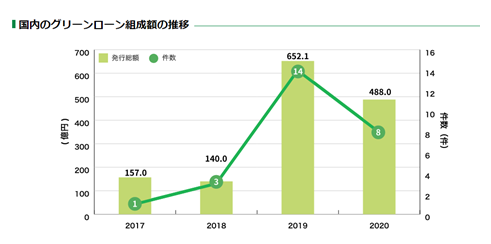

下図は、企業や地方自治体等が、国内外のグリーンプロジェクトやソーシャルプロジェクトに要する資金を調達するために発行する債券「グリーンボンド」「サステナビリティボンド」の発行実績、並びに融資「グリーンローン」の組成実績を表している。

グリーンローンはまだ発展途上ではあるが、資金調達市場の規模は大きく拡大している。

※ 環境省提供(2021年1月末現在)

また、ESG投資をテーマとした投資信託商品の販売好調という事実もある。

2021年2月末時点での投資信託の残高ランキングを見るとESG投資をテーマとした「グローバルESGハイクオリティ成長株式ファンド」が約1兆円でトップとなっている。

資金調達・資金運用の両面において、サステナブルファイナンスを取込む事は、メガバンクにとってビジネス拡大のチャンスともなって来たのだろう。

企業への影響

サスティナブルファイナンスの流れを先導しているのはEUであるが、バイデン政権に変わった米国も積極姿勢に転じている。菅政権も2050年カーボンニュートラルを表明し、国内でも脱炭素の動きは本格化している。

今後、サステナブルファイナンスの流れは強くはなっても弱まる事はないだろう。

メガバンクの予想される動きとしては、石炭火力発電のようなサスティナビリティにネガティブな分野に向けてのファイナンスを削減する事と、反対にグリーンボンドやグリーンローンといったサスティナビリティに沿ったファイナンスを増加させる事である。

そして、これを進める一環として企業やプロジェクトの審査や格付けの判断基準の中に、SDGsやESGへの貢献度や取組状況などを組み入れてくる事も考えられる。

そうなるとメガバンクと取引のある大企業は直接的な影響を受けるが、サプライチェーンで連なる中小企業にも間接的に影響が及ぶと考えておいた方が良い。

どんな企業も「サステナブルファイナンス」の潮流を知り、自社事業へのリスクを認識するとともに事業発展へつなげる事が重要である。