毎月たくさんの決算書を見ています。新型コロナウイルスの感染拡大前と比べて、バランスシート(貸借対照表)が大きくなっている会社が増えているのを実感しています。

業績を順調に伸ばしている会社の財産が増え、バランスシートが大きくなっているのなら、なんの問題もありません。一方、新型コロナウィルスの影響で、業績が悪化している会社のバランスシートも大きくなっています。多くの会社が、コロナ対策の緊急融資制度を利用して借り入れをしたからです。貸借対照表上の財産(預金)が増えると同時に、負債(借入金)が増えたことにより、バランスシート全体が大きくなったわけです。

そこで今回は、「コロナ前後の会社の借入金の状況を点検して、過剰債務になっていないか」を確認していきます。

売上高と借入金を対比させる「借入金月商倍率」を使って、「借入金の残高が異常に大きくなりすぎていないか」を検証します。

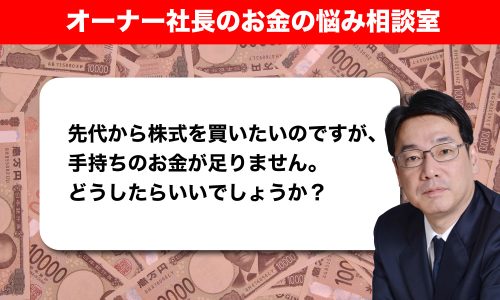

御社は、コロナ対策の緊急融資で借金がいくら増えましたか?

借入金が月商の6カ月分(年間売上高の半分)を超えると危険

毎月の月次決算が締まったら、社長は損益計算書で業績内容を確認した後に、貸借対照表の「借入金の残高」を見るようにします。

電卓を使って、流動負債の短期借入金の残高と、固定負債の長期借入金の残高を合計して、現在、融資を受けている「借入金の合計金額」を計算します。

それから電卓に表示された「借入金の合計金額」を前月の売上高で割り、「借入金月商倍率」を算出します。

季節により月次の売上高に変動がある場合は、今期の平均月商で計算します。

借入金月商倍率 = (短期借入金+長期借入金) ÷ 月商

「借入金月商倍率」は、通常3倍から4倍が目安とされています。6倍を超えると、「売上規模に対して借り入れ限度を超過している」と銀行に警戒されます。

つまり、月商の3カ月分から4カ月分の資金を銀行から借り入れて経営している会社が多く、借入金が月商の6カ月分(年間売上高の半分)を超えると危険な経営状態にあるということです。

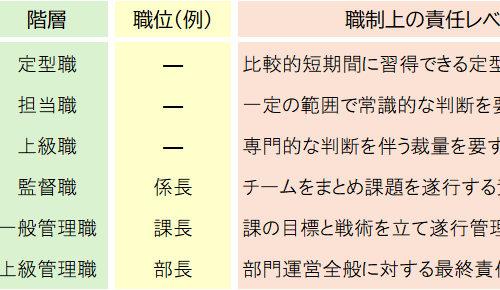

業種によっても、「借入金月商倍率」の値は異なります。

業種別の中小企業の平均値を見てみると、設備資金が必要となる製造業については、「借入金月商倍率」が4倍から5倍と高い数字になっています。設備が少なく商品の販売量が多い卸売業の「借入金月商倍率」は、2倍から3倍と低くなります。

会社の規模、創業年数、社長の経営方針などによっても、借入金が多いか少ないかは違ってきます。

現在、御社の「借入金月商倍率」は何倍ですか?

コロナ禍での経営状態の変化を「借入金月商倍率」で点検する

月次決算の数字で「借入金月商倍率」を計算したら、コロナの前の借入金の状況を思い出してみます。

経理担当者に指示して、前期と前々期の決算書から、「各期末の借入金の残高合計」と「各期の売上高を12カ月で割った平均月商」を出してもらいます。

現在の「借入金月商倍率」と、1年前、2年前の「借入金月商倍率」を比較します。

倍率が大きくなっている場合は、その原因を確認します。

ほとんどは、新型コロナウィルス対策の緊急融資による借入金の増額でしょう。コロナ緊急融資は、元金の返済が1年以上据え置きなっていますので、現在でも借入金の残高が減っていません。

問題なのは、売上高が減少しているケースです。

コロナ前に「借入金月商倍率」が3倍だった会社があるとします。売上高は変わらずに、借入金の残高が1.2倍に増えたら、コロナ後の「借入金月商倍率」は3.6倍となります。

しかし、売上高がコロナ前に比べて2割減少した場合には、コロナ後の「借入金月商倍率」は4.5倍に膨れ上がります(3.6倍 ÷ 0.8 = 4.5倍)。

コロナ禍によって業績にダメージを受けた会社ほど緊急融資を受けており、売り上げの減少が見られます。

コロナ前とコロナ後の「借入金月商倍率」を比較して、コロナの経営状態の変化を数値で点検してみてください。

現在、御社の「借入金月商倍率」はコロナ前と比較してどのくらい増えていますか?

今期末の「借入金月商倍率」予測で、借入金の抑制状態を確認する

コロナ緊急融資によって借入金が増加した会社も、そろそろ元金の返済据え置き期間が終わり、毎月の返済がスタートします。

すると、借入金の残高が、毎月、少しずつ減少し始めます。そして、月次決算の売り上げの数字が回復し始めると、「借入金月商倍率」は徐々に下がっていきます。

経理に指示して、借入金の返済予定表から今期末の「借入金残高」を計算して確認します。

今期の業績予測が見えてきたら、年間の売り上げ見込み額を12カ月で割って、平均月商を計算します。

今期末の着地点において、一時的に高くなった「借入金月商倍率」がどのくらい抑制されつつあるのかを確認しておきましょう。

御社の今期の売上見込み額は、コロナ前と比べて何%ですか?

毎月の「借入金月商倍率」推移を見ながら、コロナ前の状態にゆっくり戻す

新型コロナウィルスが収束して経済が回復するまでの間は、経営者としては資金の確保が最優先です。そのために、一時的に「借入金月商倍率」が大きくなっているのが現状です。

これから大切なのは、状況を見ながら、ゆっくりと正常な財務体質に戻していくことです。

低い金利(場合によってはゼロ金利)で調達した借入金は、返済期間が長期でも、支払い利息の負担はそれほど大きくありません。毎月の資金繰りを優先し、売上高の改善状況を見ながら、何年かかけてコロナ前の「借入金月商倍率」に戻していってください。

今回見てきたように、コロナ前と比べて企業の「借入金月商倍率」に変化が見られます。

社長としては、「借入金月商倍率」の数字を使って、財務体質を点検するとともに、経営改善に活かしてください。

【「借入金月商倍率」の数字を経営改善に活かす3つのポイント】

ポイント① 月次決算で現在の「借入金月商倍率」を計算し業界平均と比べる

ポイント② 前々期、前期の「借入金月商倍率」と比較して推移を見る

ポイント③ 業績予測と借入金の返済予定から今期末の「借入金月商倍率」を予測する

数千万円から億円単位で増えた借入金は、これから長期間にわたって返済し、減らしていかなければなりません。

中長期計画を作ったら、借入金の返済計画とすり合わせて、「借入金月商倍率」がどのようになるのかも検証しておいてください。