相続税改正で、平成27年1月1日以後の財産移動に増税がスタートします。

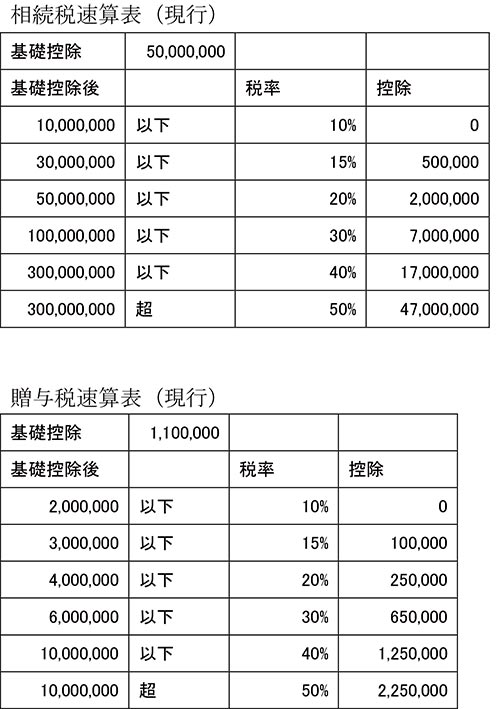

最高税率50%が55%に引き上げられます。それ以上に深刻なことは、基礎控除額の改正です。

現行では、基礎控除は、5,000万円+1,000万円×法定相続人になっていますので、父が亡くなり、配偶者と子供が二人いれば、基礎控除、つまり、非課税の枠は、5,000万円+1,000万円×3人=8,000万円になります。この基礎控除が3,000万円+600万円×法定相続人になり、先ほどの場合、非課税の枠が4,800万円になってしまいます。

つまり、5,000万円程度の財産(=遺産総額-債務・相続費用・非課税財産)があれば、相続税がかかることになります。

これにより、今の倍以上の人が相続税を払うことになりそうです。相続税の増税に対して、贈与税は少し条件が緩和されることになります。

例えば、お金もち人は、毎年110万円まで非課税になる「暦年贈与」は使いません。一気に多額の資産を贈与するため、「相続時精算課税制度」を活用します。

この制度は、2500万円まで非課税で、超過分は20%の贈与税ですみます。

この制度の適用要件が、①受贈者の範囲に、20歳以上である孫(現行 推定相続人のみ)が追加され、②贈与者の年齢要件を60歳以上(現行 65歳以上)に引き下げられます。

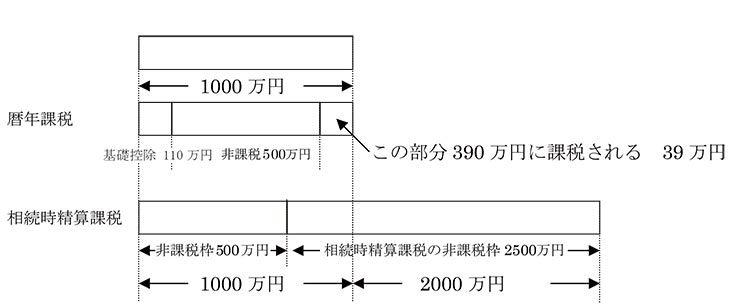

子供が家を購入するため贈与金額1000万円の場合を考えてみましょう。今年は家購入のための贈与の非課税は500万円(ちなみに昨年は700万円でした)になります。1,000万円-(110万円+500万円)=390万円になり、この390万円に対して贈与税がかかり、39万円になります。

相続時精算課税を採用しますと、家購入の非課税枠500万円と相続時精算課税の非課税枠2500万円が活用でき、1000万円の贈与について、500万円の枠と2500万円のうち500万円の枠を活用しますと納税はゼロになります。

残りの非課税枠2000万円も相続時まで累計で利用可になります。

◆子や孫が馬鹿になる

さて、贈与がしやすくなったからと言って、安易に子や孫にお金をあげないでください。

なぜかと言いますと、子や孫が「馬鹿」になるからです。お金に関する緊張感もなくなり、足りなくなったら「おじいちゃん、お金、ちょうだい」となります。

孫に嫌われたくないおじいちゃんは、「はい」といとも簡単に渡します。

子や孫が「馬鹿」になっても良ければお金をあげればいいでしょう。しかし、本当に子や孫のことを考えている人は、お金をあげるのではなく、貸すべきです。

昔からよく言われていたように、出世払いでいいのです。

知っていますでしょうか。金銭トラブルは親族関係が多いことを。

なぜでしょうか。

親族間は、トラブルになりますと感情が剥き出しになることが多いためです。他人間ではまだ、冷静になれる所を親族間は長い付き合いがあり、昔のお互いの出来事などがたくさんあるため、一度、トラブルになりますと、過去のトラウマが表面化し、争いになってしまうものです。

ですから、親族だからこそ、たとえば借用書などの文書を残しておくべきです。