■有賀泰夫(ありがやすお)氏

1982年から約40年間にわたり、アナリスト業務に従事し、クレディ・リヨネ証券、UFJキャピタルマーケッツ証券、三菱UFJモルガンスタンレー証券…等で活躍。主に食品、卸売業、バイオ、飲料、流通部門を得意とし市場構造やビジネスモデル、企業風土等に基づく分析と、キャッシュギャップを重視した銘柄分析、売上月次データから導き出す株価10倍銘柄発掘の手法に定評がある。日経アナリストランキングにて常にトップグループをキープする実力派としての活躍し、09年独立。小売業、IT企業にカバー分野を拡げ、機関投資家や個人資産家向けに、独自の分析情報を提供。著書に「日本の問屋は永遠なり」(大竹愼一氏との共著)、講話シリーズに8年に渡り的中率90%を誇る「株式市場の行方と有望企業」シリーズと株式投資の考え方とやり方をテーマ別に解説する「お金の授業 株式投資と企業分析」シリーズがある。

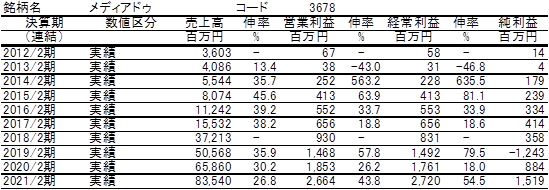

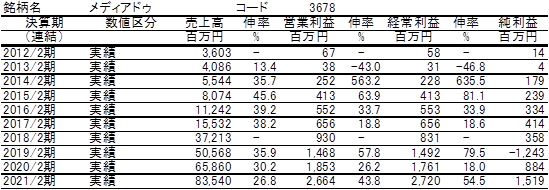

メディアドゥは電子書籍の卸売業である。これまでに末端流通総額3,750億円(注:インプレス総合研究所「電子書籍ビジネス2020」の2019年度の市場規模)の電子書籍流通市場において盟主と言える位置づけを築いてきた。電子書籍は末端の一般の電子書店及び出版社の直営電子書店を通じて消費者が購入する。そして、一般の電子書店の流通は卸流通と出版社からの直接流通に分かれる。同社の流通総額の1,200億円(2019年度実績)は、市場全体の35%(会社資料)ほどとなるが、これは卸流通の約80%のシェアを占めている。そして、電子書籍市場の成長に伴って、10年にも満たない期間ですさまじい成長を遂げてきた。その意味で、同社は電子書籍流通において最も取扱高の大きな企業という点で、盟主という位置づけと言えよう。

その同社が最近特に力を入れ始めたのは、これまでの電子書籍だけではなく、紙の書籍も含めた、書籍流通全般への関与を高める様々な施策である。電子書籍の市場が3,750億円、紙も含めた書籍市場は1兆5,432億円(注:公益社団法人全国出版協会調べ、2019年CY、2020年は1兆6,168億円)であり、電子書籍のみから書籍市場全体を見据える立場を明確にし始めている。

この背景には、同社自体に余裕が出てきたこと、一方でリアルの書籍流通市場の出版社、卸、書店が厳しい状況にあることがあろう(ただし、電子に強い大手出版社は絶好調だが)。そして、電子書籍市場の隆盛維持のためには、書籍市場全体の活性化、効率化が不可欠との考えからである。同社の見方は、電子書籍流通と紙の流通は補完的であり、同じ作品でも電子書籍は指名買い的で、リアルの書店は偶然の出会いの場という位置づけになる。つまり、同社の土俵である電子書籍市場のさらなる拡大にとって、紙の書籍流通市場の隆盛は不可欠なものとなるという考え方である。

以下には、このところの同社における書籍市場全体へ関わる施策を列挙する。

2021年1月に米国のFirebrandグループの全株取得を行った。Firebrandグループは主にファイヤーブランド事業とネットギャリー事業の二事業を行っている。ファイヤーブランド事業は書籍の書誌情報管理事業、情報配信事業、電子書籍配信事業である。ネットギャリー事業は電子書籍のゲラ(いわゆるプルーフ本)をプロフェッショナルな読者に配信することで作品の販売促進を支援する Web サービス事業である。同社ではこの世界ナンバーワンの出版社向けのERP(基幹業務システム)及びSaaSを行う会社を買収した。これらは北米や英独などの出版社にとってはなくてはならないサービスとなっているものである。

ネットギャリーは出版前の書籍のゲラをデジタル配信するマーケティングサービスである。発売前の本を配信し、インフルエンサーが本のレビューを生み出すことで、本の販促につなげる読者開拓用のツールである。

そもそも日本の紙の書籍流通は、100億円の本を出荷して、そのうち40億円分が売れずに返ってくるビジネスであると、かつて決算説明会でKADOKAWAの社長がたぶん自虐的なニュアンスで述べていたことがある。しかし、実はこれは我が国独特の仕組みであり、ある面前時代的なものということもできる。海外では書店もスーパーマーケットのように売れる見込みのある商品を売れそうな分だけ小売業側が仕入れるものである。それゆえ、ネットギャリーのような事前に商品内容がわかる仕組みが不可欠となる。

次に、2021年4月に同社は書籍流通大手のTOHANの株式を5.56%取得し、筆頭株主となって、資本業務提携を行っている。当然のことながら、昇る朝日と沈む夕日の関係から言えば、同社が主導権を握っているものと考えられる。トーハンは取扱高1位の日販と併せて紙の書籍流通シェアが70%を占める書籍卸売業の第2位の会社である。

同社が書籍流通大手と資本業務提携を行った最大の目的は、旧態依然で、衰退しつつある紙の書籍流通の活性化である。現時点で最終着地までイメージしているかどうかは別として、プロダクトアウト型の書籍流通をマーケットイン型に進化させようというものであろう。その一助としては、先に述べたネットギャリー事業が威力を発揮する。

それとはまた別に、トーハンを通じた全国の書店の活性化の手法として、同社が技術開発しているNFT(Non-Fungible Token)を活用したデジタル付録付きの本の流通を考えている。NFTは暗号通貨を生み出したブロックチェーン技術に基づいた個数の概念を持つデジタルコンテンツである。もともとは、同社が電子書籍の2次流通用に開発したものであるが、それに関しては、依然、業界内において意見調整中で、進展は滞っている模様である。NFT自体は米国においてNBAのトレーディングカードを電子化したNBA Top Shotが2020年末のサービス開始以来、すでに5億ドル以上の取引額となっているようである。紙の本の特典としてのNFTに関してもすでに大手出版社数社との企画が進行している模様である。

一方、以前より同社ではビジネス書の要約サービスであるフライヤーを運営している。すでに会員数80万人を突破して、着実にすそ野が広がっている。フライヤーサービスは一見ネット上で完結するビジネスに見えるが、実はこのフライヤーサービスを書店の活性化に結び付ける取り組みも行っている。これはフライヤーで人気のある書籍だけを集めて書店にコーナーを設けるものである。要約を読んで面白ければ、実際に書籍を手に取って読みたいというニーズに応えるものである。

同社が関与を深めているのは、末端の書店サイドだけではない。2021年3月には出版社の日本文芸社の子会社化を行っている。これはRIZAPグループが100%保有する株式を全株取得するもの。日本文芸社は、生活実用書・コミック・小説など、幅広い雑誌や書籍を紙・電子を問わず発行している。また、近年ではマンガアプリの開発・配信も行うなど、積極的にデジタル化を推進している出版社でもある。

同社では日本文芸社の子会社化によって、日本文芸社の保有するコンテンツ IP (知的財産)を同社の流通プラットフォームと掛け合わせることで、効率的かつ効果的な販売促進を図っていく。それに加えて、同社における電子書店との協業や Webtoon といった新たなコンテンツのマーケティングやバリューチェーンにおける付加価値創出に向けた研究開発等、両社のシナジーを追求しながら、企業価値の向上に取り組むとしている。

同社が日本文芸社の取得を通じて目指すものは「インプリント事業」である。これは個々の出版社が持つコンテンツIPをそのまま生かし、同社が構築するその他のパブリッシング機能全般、つまりマーケティング、システム開発、バックオフィスなどをプラットフォームとして出版社に活用してもらおうというもの。つまり、個々の出版社は競争力のあるコンテンツを生み出すことに注力し、その他の出版事業を支える機能を同社がプラットフォーム化することによって、ローコスト経営を可能とするものである。これはすでに述べたFirebrandの出版ERPを参考に、日本で受け入れられる部分から段階的にプアっとフォーム化していこうというもの。これはある面、将来的には同社による出版社のM&Aの受け皿にもなりえるという位置づけである。

有賀の眼

このように同社はこれまでの電子書籍流通から大きな一歩を踏み出し、紙流通も含めた出版業界の川上から川下までを取り込んで行こうという動きをしている。そして最終的に目指すものは、まさに書籍流通市場のDX化の推進ということになる。

出版市場を見渡しても、このように川上から川下まで一気通貫で業界のDX化を通じて、業界全体の発展を図ろうという立場で事業を行っている企業は見当たらない。その意味から言えば、会社側が意識しているかどうかは別として、まさに電子書籍流通市場の盟主から、書籍流通市場の盟主へと立ち位置を変えようとしているように見えるのである。

もちろん、これらの施策がそれぞれ直ちに直接的に収益に結びつくものではない。しかし、同社がこのように行動することで、書籍市場の成長が継続すれば、当然ながらその盟主となるべく同社の売上、利益にはポジティブな影響を及ぼすことは間違いのないものであろう。